Что такое кредитное плечо на Форекс?

Для начала давайте вспомним, как работает рынок Форекс. По сути это огромный обменник, где банки, инвестиционные фонды, различные организации и частные трейдеры обменивают одни валюты на другие. Зарабатывают на валютном рынке, совершая покупки и продажи при разных курсах валютных пар.

Так вот, чтобы вы понимали, 100000 единиц валюты — это всего лишь 1 стандартный лот на рынке Форекс. Сумма большая, согласитесь! Конечно, на стандартных торговых счетах можно открывать сделки лотом вплоть до 0.01, но даже так для совершения сделки понадобится не меньше 1000 долларов, евро, фунтов — в зависимости от валютной пары.

Рядовому трейдеру непросто найти такие деньги. И даже если получится — много не заработаешь на подобном обмене валюты, потому что может пройти год, пока курс валютной пары сдвинется хотя бы на 10%, доходность сделки получается очень низкой.

Все проблемы решает кредитное плечо — деньги, которые трейдер может получить от брокера в долг специально для открытия сделок с бОльшим объемом. Размер кредитного плеча обычно задаётся при открытии торгового счёта, может быть самым разным — 1:5, 1:20, 1:100 и даже 1:1000!

Возможный размер кредитного плеча на Forex4you

Ладно, кредитное плечо Форекс 1:1 — что это означает? В этом случае у трейдера есть только его собственные деньги, как такового плеча вообще нет. А вот 1:100 говорит о том, что имея на счету 1000$, трейдер сможет открыть сделку, использовав вплоть до 100000$, из которых 99000$ — деньги брокера.

Естественно, бесплатного сыра не бывает. Во-первых, за использование заёмных средств один раз в день нужно платить комиссию — своп. Во-вторых, чтобы защитить свои деньги, брокер может в принудительном порядке закрыть убыточные сделки трейдера, так называемый Stop Out.

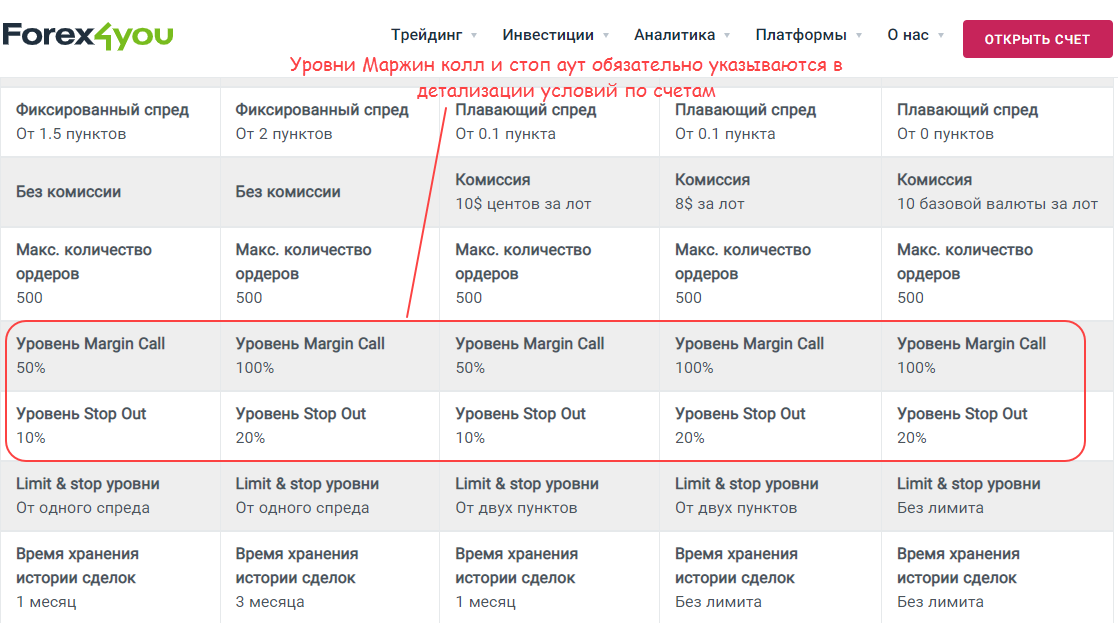

Эти моменты прописаны в клиентском соглашении и уровень Stop Out вы можете узнать заранее:

На рынке Форекс трейдеры обычно используют кредитные плечи в диапазоне от 1:25 до 1:500. Почему не всегда 1:500, ведь так по идее можно заработать намного больше? Считается, что при увеличении плеча торговые риски тоже растут…

Или все-таки нет? Прежде, чем читать дальше, прошу вас ответить на вопрос:

Загрузка …

Очень интересно будет потом узнать, какой же вариант выбрали большинство читателей 🙂

Так, а теперь давайте обсудим вопрос, который интересует многих начинающих трейдеров Форекс.

Какое кредитное плечо выбрать?

Для начала давайте рассмотрим пример заключения сделки на форексе без кредитного плеча:

Пример. Трейдер, имея 65 тысяч рублей, покупает на неё 1000 долларов (курс взят условно). Доллар дорожает и уже через день трейдер продаёт эту тысячу долларов обратно за рубли по улучшенному курсу. Допустим, уже по 66 рублей за доллар, то есть итоговая сумма становится 66 тысяч рублей. Чистый доход по такой операции составляет 1000 рублей. Казалось бы, неплохой доход, всё просто и понятно – купил дешевле, продал дороже, по такому принципу функционирует большая часть бизнеса, по крайней мере, связанного с торговлей. В случае, если цена падает до 64 рублей за доллар, после такой сделки будет, соответственно, убыток в 1000 рублей – было 65 000, стало 64 000, ничего сложного.

Теперь рассмотрим ту же самую сделку, но с применением кредитного плеча, например 1:10.

Изначально имеющиеся 65 000 рублей брокер умножит на десять. Это не означает, что теперь нужно торговать полным объёмом на все 650 000, трейдер сам выбирает размер каждой позиции, просто теперь доступный для торговли размер ограничен не 65 тысячами рублей, а 650. Можно задействовать одну тысячу, десять, сто, то есть, любой объём до шестисот пятидесяти тысяч. Теперь вернёмся всё к той же сделке на форекс с покупкой доллара за рубли, но теперь уже задействуем всё кредитное плечо, которое предлагает брокер.

Купив по 65 рублей за доллар 10 000 долларов, трейдер также ждёт, когда он вырастет в цене. После того, как достигнута отметка в 66 рублей за доллар, спекулянт продаёт купленные доллары и имеет следующий результат:

660 000 руб — 650 000 руб = 10 000 руб

То есть он заработал десять тысяч рублей на этой сделке и теперь у него есть не 65 000 на балансе, а 75 000. Это ровно в десять раз больше, чем было в предыдущей ситуации, когда торговля велась только “на свои”.

Может показаться, что кредитное плечо брокера – это прекрасная возможность для увеличения заработка практически до бесконечности. Но рассмотрим пример, когда цена пошла не вверх к 66 рублям за доллар, а вниз, к 64. В этом случае будет уже не одна тысяча рублей убытка, как в предыдущем примере. Теперь это уже 10 тысяч рублей убытка. Вот так и функционирует левередж, при разумном подходе это хорошее подспорье и расширение горизонта возможностей, при неправильном – верный путь к сливу депозита.

Можете закрепить свои знания, посмотрев обучающее видео, в котором парень простыми словами рассказывает от том, что такое кредитное плеча, и как им пользоваться.

Логика новичка здесь проста – зачем брать всего в десять раз больше, чем есть, давайте же выжмем максимум из представленных возможностей. Соблазн действительно велик, рассмотрим на более понятном примере с парой евродоллар, которая пользуется наибольшей популярностью среди трейдеров.

Пунктом в большинстве котировок называется 0.0001, то есть одна десятитысячная (исключения – двух- и трёхзначные котировки, например, курсы иены, рубля). Если евродоллар вырос с 1.2001 до 1.2101, то говорят, что он вырос на 100 пунктов. Если проводить покупку без кредитного плеча, то трейдер на таком росте может заработать не очень много, меньше процента от общей суммы. А вот если задействовать всё возможное кредитное плечо в 1:100, то теперь каждый пункт будет стоить 1% от капитала. Таким образом, подобная сделка привела бы к удвоению депозита (100 пунктов = 100% от депозита). Вместе с этим, при ходе цены в обратном направлении на такое же расстояние, незадачливый спекулянт обнулит свой счёт.

Кредитное плечо — какое лучше выбрать?

Вопреки распространённому заблуждению, установленное кредитное плечо никак не влияет на результаты торговли трейдеров Форекс. Оно влияет только на размер маржи (суммы, которая берется в залог под открытую сделку) — чем плечо больше, тем ниже маржинальные требования.

Вывод отсюда такой — при небольшом плече вроде 1:20 торговать агрессивно в принципе сложно из-за высоких требований. А вот при большом плече вроде 1:500 трейдер может открыть очень крупную позицию, которая может закрыться как отличной прибылью, так и с весомыми убытками.

Почему-то именно эта возможность всех пугает, как будто трейдеров палками заставляют открывать максимально возможную сделку.

И все же, какое кредитное плечо лучше выбрать? На самом деле, если нет специальных условий для выбранной вами торговой системы, выбирайте что больше нравится. Лишь для некоторых стратегий, например Мартингейла, опасность представляет как раз маленькое плечо — недостаток свободной маржи не позволит открыть достаточно сделок, чтобы полностью реализовать идею торговой системы (какой бы токсичной она не была).

В большинстве же случаев особой разницы между плечом 1:50 и 1:500 нет, потому что трейдеры не торгуют «all-in» максимально возможным лотом, а используют рассчитанный при помощи одного из методов мани-менеджмента размер лота, позволяющий при адекватных просадках получать высокую прибыль.

Сущность кредитного плеча и лота на Форексе

Мне понадобилось несколько месяцев, чтобы окончательно разобраться в сущности кредитного плеча и понять, для чего оно нужно, хотя ничего сложного-то и нет. Для начала выявим причину его появления на рынке.

Допустим, в моём кармане лежит 60 рублей. Доллар на бирже стоит как раз столько. Могу ли я прийти в офис брокера (или положить деньги на электронный счёт через терминал mt4), купить себе американский доллар и ждать повышения его стоимости (сейчас тем более рынок то вверх идёт, то вниз – самое время собирать сливки)?

Нет. Потому что брокеры по одному доллару никому продавать американские деньги не будут. С акциями то же самое – никто не продаёт по одной ценной бумаге Газпрома или Сбербанка, приобрести можно только «пакеты».

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Валюта или любой иной финансовый инструмент покупается в определённом количестве (объёме). Минимальный объём сделки на валютной бирже – 1 000 единиц, то есть 1 000 иен, франков, фунтов, рублей и т. п.

Что такое лот в Форексе? Это как раз и есть объём позиции.

Один лот (он же целый лот) – это 100 000 единиц валюты, соответственно, минимальный – 0,01. Вы читали «Обзор основных функций торгового терминала МетаТрейдер»? Если нет – прочитайте. Там мы как раз вели разговор об открытии сделок минимальным лотом на демо-счёте Альпари.

Кстати, в обзоре брокера Альпари я отмечал ограничения объёма сделки на разных счетах – тоже не помешает учесть в процессе торговли. Обычно максимальный лот не ограничен, трейдерам никто не запрещает открываться на колоссальные суммы денег. Но есть исключения.

Важный момент. Откройте терминал и посмотрите на его “жёсткий правый край”, где показывается цена финансового инструмента.

Вернёмся к кредитному плечу. Мы выяснили, что минимальный объём – тысяча единиц валюты. Далее разберёмся в дебрях с помощью Японии. Один российский рубль стоит 2 японские иены, одна иена – 0,5 рубля. Если у меня в кармане 500 рублей, я могу себе позволить тысячу иен (0,01 лота) – минимальный объём набран, брокер исполняет мой торговый приказ (комиссии со спредами не считаем).

При каком условии я останусь совершенно без денег? Если иена опустится в цене до 0 рублей. Такое вряд ли произойдёт, хотя, всякое возможно. Если же иена подорожает на 1 рубль, и цена её составит 1,5 рубля, я получу прибыль в размере 1 000 рублей.

Это пример торговли без кредитного плеча совершенно, иными словами, соотношение суммы средств и общей стоимости купленных активов – 1:1. Рассмотрим теперь вариант с плечом 1:10.

Если плечо 1:10, я могу позволить себе купить в десять раз больше валют, чем покупал ранее. Баланс моего счёта как будто бы увеличивается с 500 рублей до 5 000. Сколько теперь иен я имею возможность приобрести? Ровно 10 000 (открытие позиции объёмом 0,1 лота).

В каком случае я потеряю весь капитал? Смотрите, денег-то у меня больше не стало: как было 500 рублей, так и осталось. Но валюты куплено в десять раз больше. Следовательно, я лишусь своих 500 рублей, если иена подешевеет на сумму в десять раз меньшую, чем в первом случае.

При торговле без плеча иена должна была подешеветь на 50 копеек (опуститься до абсолютного нуля), что привело бы меня к полной потере средств. Теперь, если она потеряет в стоимости всего лишь 5 копеек, я уже вылечу с рынка. Ибо умножим 10 000 купленных иен на 0,05 рубля, получим 500 – сумма депозита.

При подорожании иены на один рубль, я получу 10 000 рублей прибыли, в отличие от 1 000 при торговле без плеча. Как видите, растёт риск, но повышается и потенциальная прибыль.

Да, кстати, есть калькуляторы лотов — вещь интересная, но мы поговорим о них в статье “Расчёты на рынке Форекс”, где вы получите в распоряжение формулы для самых разных математических операций с деньгами. Поначалу надо уметь определять лот и плюсы/минусы выбранного объёма самостоятельно, понимать закономерности, а далее уже идти к автоматизации расчётов.

Принцип работы маржинальных сделок

Позиции, которые может открыть пользователь на криптобирже, предлагающей данную услугу, условно делятся на два вида:

- Длинные (лонг, long) — когда пользователь ожидает рост курса актива;

- Короткие (шорт, short) — когда ставка делается на снижение цены.

В случае, если стоимость криптовалюты движется в предсказанную трейдером сторону, доход, который он может зафиксировать по сделке, увеличивается пропорционально выбранному кредитному плечу. В момент закрытия такой позиции тело залога возвращается кредитору (бирже) вместе с комиссионными сборами, а остаток полученной прибыли зачисляется на счет пользователя.

Например, если на биржу, предлагающую данную услугу, внести $1000 и открыть позицию по биткоину в лонг с плечом 10x (1:10), сумма открытой позиции составит $10000 (имеющаяся у трейдера сумма увеличилась в десять раз). При росте цены на 1%, прибыль пользователя будет высчитываться от общей суммы сделки, т.е. составит $100. Итого, при закрытии позиции в этот момент на балансе трейдера окажется $1100 (за вычетом комиссий площадке и прочих определенных ее правилами платежей). Если бы плеча не было, прибыль равнялась бы всего $10.

Кроме комиссий за открытие/закрытие сделок, на некоторых площадках могут присутствовать так называемые ставки финансирования, которые платят друг другу держатели длинных и коротких сделок, в зависимости от количества открытых позиций каждого вида.

Диапазон кредитного плеча

Разные брокеры предлагают разное кредитное плечо на форексе. Ещё 10 лет назад самым обычным показателем, которое предоставлял практически каждый дилинговый центр, составляло 1:100. Это считалось более, чем достаточным для удовлетворения нужд любого желающего. Но со временем и, наверное, вследствие спроса, средний показатель максимального плеча у компаний стал подниматься, и на данный момент практически все предлагают минимум 1:200, а большинство перешло на 1:500 и даже 1:1000. Конечно, это даёт прекрасные возможности, но риски растут просто непомерно.

Рассмотрим использование на форексе большого кредитного плеча на конкретном примере, с заключением сделки на паре австралийский доллар к американскому с максимальным финансовым рычагом 1:1000.

Покупаю эту пару на сумму, в 1000 раз превышающую депозит, получаем ситуацию, при которой достаточно движения в 10 пунктов, чтобы удвоить депозит. И те же 10 пунктов, чтобы его полностью потерять. Учитывая такой важный показатель, как спред, уже сразу после заключения такой сделки будет образован минус в 10% от депозита, и то, в том случае, если спред составляет всего один пункт, а это далеко не у всех брокеров так. Соответственно, до полного обнуления баланса остаётся уже 9 пунктов от точки входа.

Сейчас обстановка на рынке такова, что за большую часть колебаний в пределах 10-20 пунктов внутри дня ответственны автоматизированные торговые системы, то есть, роботы, программы, советники. В этом так называемом рыночном шуме, слить депозит очень легко, если использовать на максимум такие значения кредитного плеча брокера.

Обычно после таких сливов следуют обвинения своей компании в том, что она специально слила депозит – подрисовала котировки, расширила спред и так далее. Но в нынешний век высокой развитости информационных технологий ни одна крупная компания не позволяет себе такого, ведь всё можно записать и в качестве доказательств представить на любом тематическом ресурсе в интернете, что повлечёт за собой колоссальные имиджевые потери. Поэтому, в 99% случаев эти обвинения необоснованны и такому горе-трейдеру просто нужно найти виновного.

Это лишний раз подчёркивает необходимость понимания того, что происходит на рынке и знаний правил управления капиталом. Достаточно посмотреть на минутный график любого финансового инструмента, чтобы понять – с размером лота шутки плохи, можно как озолотиться, так и обанкротиться.

Минутный график пары австралийский доллар к американскому

Минутный график пары австралийский доллар к американскому

Однако, далеко не на все инструменты могут дать слишком большой рычаг. Высокие значения кредитного плеча брокера характерны для самых ликвидных пар на форексе. Так, для рынка акций редко когда брокер даёт больше, чем 1:20. Связано это с тем, что акции имеют свойство быстро менять цену и законтрактованный объём просто не будет вовремя закрыт. А поскольку баланс клиента не может уйти в минус, эти расходы возьмёт на себя компания.

То есть, снижая кредитное плечо на не очень ликвидные группы инструментов, брокер попросту страхуется от собственных убытков. Металлы обычно предлагаются по тем же значениям плеча, что и валютные пары, сырьевые контракты и ходовые индексы занимают промежуточное значение – около 1:25-1:35. Валютные пары, подверженные резким скачкам со снижением ликвидности обычно также имеют ограничение.

Самое маленькое кредитное плечо обычно предлагается для торговли криптовалютой. Оно, как правило, лежит в диапазоне от 1:2 до 1:5. Это также связано с тем, что большая часть монет не может похвастаться такими же торговыми оборотами, как, например, валютный или сырьевой сектора. Поэтому вмиг разбогатеть не получится, а, учитывая общую нестабильность всей индустрии на торгах, возможно, это даже хорошо, что нет возможности заходить большими объёмами. Одна сделка всего одного крупного игрока способна сдвинуть котировки на несколько процентов. При большом кредитном плече это однозначно приводило бы к уходу баланса в минус. А это, как говорилось ранее, идёт вразрез с интересами брокера.

Если по какой-то причине компания предлагает высокое плечо на криптовалюты – повод насторожиться, так как это очень подозрительно и, возможно, сделки не выводятся на рынок, а функционирование происходит внутри самой компании.

Пример торговых условий и кредитного плеча Альпари

Пример торговых условий и кредитного плеча Альпари

Размер кредитного плеча

Вообще большое кредитное плечо в торговле лучше не использовать, особенно начинающим. Так как обычно дисциплина на начальных этапах торговли хромает (а иногда и постоянно хромает) и риск-менеджмент обычно не всегда соблюдается, если риски вообще где-нибудь прописаны, то скорее всего после пары сливных сделок (дней) вы начнете торговать на всё плечо. Естественно это приведет к сливу депозита очень быстро.

Лично я вообще не вижу смысла открытия счета с большим размером кредитного плеча (1:100 и более.) Если вы его открыли и хотите торговать с риском на сделку до 10 % и более, то в перспективе с большей вероятностью это приведет к потере депозита. Так как с такими рисками вы не сможете себе позволить даже несколько сливных дней. А на рынке всякое бывает, и иногда рынок немного меняется и нужно время чтоб понять ошибку в своей торговли и перестроиться. А при повышенном риске к этому времени уже и от счета то ничего не останется. Уровень риска всегда должен быть адекватный и нет смысла рисковать на сделку более чем 3 % от депозита, особенно если вы торгуете внутри дня. У меня к примеру, риск на сделку не более 0.8 %. При таком подходе я считаю больше права на ошибку и в случае длительного сливного периода, вы сможете перестроиться, подкорректировать стратегию и восстановить депозит.

Если вы все-таки открыли счет с большим кредитным плечом, то нужно соблюдать адекватный риск на сделку, на день. Тогда ваш депозит будет цел.

Что такое кредитное плечо

Прежде всего, давайте разберёмся, что же такое кредитное плечо, где и зачем оно используется.

Кредитное плечо — это возможность при торговле использовать заемные средства. Эта возможность повсеместно используется при торговле финансовыми активами будь то золото, нефть, акции, валюта или даже криптовалюты.

Кредитное плечо (его ещё называют финансовый рычаг или финансовый леверидж) используют в торговле трейдеры и инвесторы. Возможность использовать кредитное плечо сегодня предоставляют почти все брокеры и биржи.

Получается, что используя заёмный капитал, мы можем увеличивать объёмы торговли. А значит — можем увеличивать собственную прибыль. В разы.

Объясню на примере как работает кредитное плечо:

Кредитное плечо даёт возможность торговать суммой в десятки, сотни или даже тысячи раз больше чем у нас есть

Допустим, у нас есть $500 и мы хотим купить нефть (фьючерсы на нефть на бирже). Нефть в последние пару лет медленно но верно растёт и её покупка станет хорошей инвестицией.

Ок. Решили купить — покупаем. Открываем сделку на покупку нефти на $500 у какого-нибудь брокера. И, допустим, за год нефть выросла в цене на 22%. Через год мы зарываем сделку и получаем свои 20% прибыли (2% — комиссия брокера). То есть, наша прибыль составит $500 х 20% = $100.

А что если бы мы торговали с кредитным плечом?

К примеру, если бы мы использовали стандартное кредитное плечо 1 к 100, то имея $500 мы смогли бы открывать сделки на сумму в сто раз больше. То есть, в теории, мы могли бы купить нефть не на $500, а на $50 000.

И, раз нефть в нашем примере подорожала на 20%, то за год мы бы заработали $50 000 х 20% = $10 000. Имея лишь $500 собственных средств. Вот именно так люди зарабатывают с помощью кредитного плеча.

Что такое кредитное плечо? Какое выбрать?

Когда Вы решаете начать свою карьеру на валютной бирже, Вы становитесь – трейдером (от англ. Trader – «торговец»). И в первую очередь должны знать основные понятия такой системы, как Форекс. Одним из важных понятий представляет кредитное плечо Форекс. И с ним Вы сталкиваетесь, когда открываете счет. Сразу же появляются десятки вопросов – что это такое, и какое лучше выбрать кредитное плечо. Под кредитным плечом следует понимать отношение объема валют, которым оперирует трейдер, к общему количеству денежных средств самого трейдера. Такая система на рынке Форекса дает возможность заключать сделки с суммами, которые в несколько раз превышают депозит самого трейдера. Кредитное плечо выдается брокером трейдеру. И использование его имеет без сомнения неоспоримые преимущества. На практике кредитное плечо Форекс выглядит таким образом – «1:100». Это означает, что если Вы имеете 100 долларов, то можете работать с суммой в 100 раз превышающей текущий счет, и проводить сделки в 10,000 долларов. Преимуществом для трейдера является то, что данный кредит он получает от брокера абсолютно бесплатно, и рискует лишиться только своего депозита. Сумму, большую той, что на счету, потерять трейдер не может. Кредитное плечо Форекс брокером может даваться от «1:1» до «1:100», где последнее значение на валютной бирже предельно допустимое. Для лучшего понимания пропорций кредитования, брокер в различной рекламе и на сайте указывает предельное значение кредитного плеча. В реальности это все выглядит так. У трейдера имеется депозит в размере 1,000 долларов, и он выбирает соотношение кредитного плеча – 1:100. Он оформляет запрос на приобретение какого-то инструмента стоимостью 10,000 долларов, т.е. 1/10 часть своего депозита и рискует он только суммой – 100 долларов. В случае, если сделка принесла прибыль – 10,500 долларов, тогда от нее отнимается размер кредитного плеча и чистая прибыль трейдера становится – 500 долларов. Из данного примера можно понять что, использовав кредитное плечо Форекс, трейдер заработал намного больше сумму, что у него это получилось бы без него. Но стоит помнить, что прибегая к помощи кредитного плеча, существуют и некоторые риски. Например, это можно увидеть на этом же ситуации, но итог покупки составил не 10,500 долларов, а 9,500 долларов. И в таком случае 500 долларов трейдер теряет, а это половина его депозита. Поэтому всегда помните о возможных рисках, которые могут быть при использовании кредитного плеча. Стараться не загружать свой депозит слишком большим количеством различных сделок. Если Вы уверены в своих силах, тогда можете выбирать самое большое кредитное плечо. В ином случае лучше подбирать для себя вначале более простые варианты. Если Вы начинающий трейдер, то серьезно отнеситесь к данной информации. Специалисты выяснили, что при работе на бирже валют, допустимая доля риска не должна быть выше 5% от имеющегося капитала. Лишь со временем, когда Вы разработаете свою собственную систему работы и научитесь управлять всеми возможностями Форекс, Вы можете начать рисковать и получать хорошую прибыль. То есть здесь действует следующее правило – если уменьшать кредитное плечо (объем сделки на валютной бирже), Вы берете цену меньше и таким образом уменьшаете возможный риск потери денег. Только набравшись личного опыта, полностью поняв все правила работы на валютном рынке, разработав свою личную систему торговли, Вы сможете смело и с наименьшими рисками торговать, повышая лоты и соответственно кредитное число. Благодаря чему сможете получать большую прибыль.

Советы новичку

Когда новичок вступает в ряды трейдеров, необходимо правильно выбрать кедитное плечо. Так как «зеленому торговцу» еще не известны все таинства успешного процесса, ошибки ему будут свойственны.

Новенькие трейдеры, во избежание плачевной ситуации используйте минимальный заем от брокера!

Вы должны научиться управлять собственными средствами, тогда размер кредита не повлияет на реальный счет. Процент риска не должен превышать 2. И величина депозита не имеет при этом значения.

Предположим, что на счету лежит 1000 долларов и вы решились открыть сделки со стоп-лоссами в 10 пунктов. Таким образом, кредитное плечо должно быть 10:1, но не в коем случае не 100:1.

Почему, спросите вы? А потому что если цена будет направляться совсем не в нужную для вас сторону и произойдет потеря 10 пунктов, со счета спишется лишь 10 долларов. А если заем будет 100:1, то сделав одно неправильное решение, вы потеряете уже 100 долларов. Есть разница?

Как работает кредитное плечо, что такое маржа

Принцип работы этого инструмента удобнее разбирать на конкретном примере. Стартовые условия:

- Депозит $ 9838,44;

- Кредитное плечо 1:100, торгуем на Форексе, здесь такой леверидж популярен;

- Объем сделки – 1 лот.

Происходит следующее:

- Распоряжаемся суммой в 100 раз большей за счет заемных средств. На счете в момент входа в рынок резервируется залог по сделке. Размер лота для EURUSD составил €100 000 или $112 330 (с учетом курса EURUSD). Залог в 100 раз меньше, в терминале эта величина называется маржа и она равна $1123,30.

- Средства – показывается остаток на счете при фиксации результата сделки в данный момент. Эта величина постоянно меняется.

- Свободная маржа – каким объемом средств трейдер может распоряжаться для заключения сделок. Рассчитывается как разница между средствами и залогом.

- Уровень – отображает загрузку депозита, рассчитывается по формуле:

Level = Средства х 100%/Маржа

Теперь о разных вариантах развития событий. Но сначала введем пару терминов:

- Margin Call – брокер уведомляет клиента о том, что на его депозите проблемы с обеспечением позиции. Задается эта величина в зависимости от условий счета в % от залога. В будущем планируется отдельный пост, что такое маржин колл, в нем об этом явлении поговорим подробнее.

- Stop Out – при достижении этого уровня закрываются все сделки трейдера на счете. Также задается в процентах от размера залога. Обычно находится в пределах 20-30%.

Если график двинулся против нас

Тогда Stop Out составит 30%. Для закрытия позиции нужно, чтобы баланс составил 0,3 х залог = 0,3 х $1123,3 = $336,99. Если этот сценарий реализуется, то брокер не будет в убытке, в этот момент стоимость позиции определяется:

- Залогом – он равен $1123,30;

- Одолженными брокером деньгами – это еще $111 206,70;

- Накопившимся убытком – $9501,45;

В итоге брокер забирает залог, остаток от одолженных денег за вычетом накопившегося убытка и компенсацию потерь за счет депозита трейдера. Выглядит это так:

Компания вернула одолженные деньги и не потеряла ни цента. В реальности возникают дополнительные расходы – на спред, комиссию, swap. Если с последним термином не знакомы, есть статья, что такое своп, рекомендую ее к прочтению.

Если график движется в сторону ТР

В этом случае при фиксации профита происходит ровно то же самое. Брокер забирает только ту часть денег, которую одалживал трейдеру, а остаток, теперь уже со знаком «+» зачисляется на счет. Реализация такого сценария маловероятна, для срабатывания стоп-аута нужно чтобы график прошел не одну сотню пунктов против нас.

Что касается приведенного примера, числа специально выбирали приближенные к реальности, чтобы вы могли повторить такие вычисления для себя. В повседневном трейдинге расчет кредитного плеча выполнять не требуется.

Риски

Сегодня заключается большое количество сделок с участием кредитного плеча. Опытные трейдеры уже точно знают о том, что его следует использовать предельно внимательно, потому что наряду с получением большого дохода, можно столкнуться с огромными рисками

Это практически не принимают во внимание новички рынка, которые используют для торговли бинарные опционы и прочие финансовые инструменты

Размер кредитного плеча влияет на то, каким будет риск потери залоговой суммы. Чем оно больше, тем больше вероятность того, чтобы залог будет потерян. При сделках крупного объема очень сложно контролировать торговлю. До момента окончания действий контракта имеется возможность, как остаться в выигрыше, так и в проигрыше. Нужно быть готовым к любому исходу.

Небольшое кредитное плечо обладает одним очень важным преимуществом, которое заключается в том, что оно не позволяет совершать неоправданные маневры в случае, если одна или несколько ставок не сыграют. И когда наступает момент выбора, использовать ли кредитное плечо или нет, следует внимательно подумать, а нужно ли оно вообще. Ведь если им воспользоваться при отсутствии опыта и с небольшой суммой депозита, то велика вероятность потери всей суммы, находящейся на счету.

Однако все же имеется один метод для того чтобы обезопасить сделку, в которой было использовано кредитное плечо. Для этой цели применяется еще один инструмент Форекс Стоп Лосс. Когда произойдет падение котировок, то лот закроется в автоматическом режиме.

Маржа

Итак, что такое кредитное плечо на форекс мы разобрались. Однако с понятием кредитного плеча неразрывно связано ещё одно – маржа. Всего в торговом терминале отражаются следующие величины:

- Баланс. Это сумма, которая была зачислена на счёт, и которая менялась с каждой закрытой сделкой. То есть она учитывает только те ордера, по которым была зафиксирована прибыль или убыток.

- Средства. Этот показатель основной, он демонстрирует состояние счёта с учётом результата текущих позиций. То есть это баланс с учётом прибыли или убытка по всем открытым в данный момент позициям. Так же имеет название эквити от английского equity.

- Маржа. Второй важнейший показатель. Маржа – это сумма, которая зарезервирована брокером на открытые позиции. Эти деньги не доступны и являются залоговым обеспечением.

- Свободные средства/маржа. Это количество денег, которое ещё можно использовать для заключения новых сделок. По сути это показатель «средства» за вычетом маржи.

Допустим, трейдер зачислил на счёт с кредитным плечом 1:100 одну тысячу долларов. Открыл позицию по австралийскому доллару к американскому объёмом 1 лот, которая в данный момент приносит +100$. Тогда его основные показатели будут следующими:

- Баланс 1000$. Как был, так и остался. Нет закрытых ордеров – нет изменений.

- Средства 1100$. Изначальный баланс плюс прибыль по сделке в данный момент времени.

- Маржа 1000$. Под эту открытую позицию в один лот резервируется одна тысяча долларов.

- Свободная маржа 100$. Поскольку уже есть прибыль, пусть и не зафиксированная, её можно использовать в торговле.

Кредитное плечо напрямую влияет на маржу. Чем выше плечо, тем меньшее количество денег требуется на обеспечение позиции.

Все по-разному используют это, кто-то начинает злоупотреблять возможностями рычага и затем неминуемо сливает, а кто-то не использует вообще никак, то есть продолжает соблюдать правила управления капиталом, согласно которым в работе не используется больше 10% от средств, а зачастую гораздо меньше.

Ещё один вариант торговли с кредитным плечем на Форекс, при котором это может оказаться большим плюсом – стратегии с использованием локов (замков, хеджированных позиций). То есть когда по одному и тому же инструменту открываются ордера как на покупку, так и на продажу. Большого практического смысла в этом нет, но методика популярна. Например, купив лот евродоллара, открытие ещё одной позиции на продажу также одним лотом не приведёт к удвоению маржи, а увеличит её только в полтора раза. То есть маржа на перекрытие позиций обычно в районе 25-50% от обычной.

Маржинальные требования и кредитное плечо также зависят от объёма открываемых позиций

Маржинальные требования и кредитное плечо также зависят от объёма открываемых позиций

Чем больше становится объём позиции, тем меньшее кредитное плечо даёт брокер на форекс. Связано это с ранее описанным механизмом страховки самой компании. В случае какого-либо внезапного ценового скачка ей необходимо гарантированно удержать показатель средств клиента в плюсовой зоне, ведь весь минус, который образуется, ей придётся покрывать перед контрагентом и поставщиком ликвидности за свой счёт.

Так что все эти огромные показатели рычага актуальны только до объёма по одному инструменту в 50-100 лотов. После преодоления этой отметки плечо будет снижаться вплоть до, например, 1:25

Это важно учитывать, так как может попросту не хватить маржи, и в такой ситуации отложенные ордера не сработают, если цена до них дойдёт – нет свободных средств и, как следствие, нет возможности открыть новые сделки, ведь по ним также требуется обеспечение

Суть маржинальной торговли

Кредитование при маржинальной торговле происходит под залог, который находится у брокера. При этом получаемая сумма может в несколько раз превышать размер маржи. Например, получить право заключать сделку объемом 100 тыс. евро можно с депозитом не больше 2 тыс. евро.

Процесс получения кредита простой и не требует документального оформления. Средства выдаются под обеспечение денег на счете или активов, с которыми разрешено проведение маржинальных сделок. Если кредит возвращается в течение торговой сессии, то дополнительный процент за его использование не снимается.

При маржинальной торговле полученная сумма кредита может превышать размер маржи.

При маржинальной торговле полученная сумма кредита может превышать размер маржи.

Как использовать кредитное плечо: выводы

- Кредитное плечо или финансовый леверидж – это заем средств, виртуально предоставляемые брокером в определенном соотношении для того, что бы увеличить оборотность торговых операций.

- Работать, не используя кредитное плечо крайне не выгодно, так как прибыль в данном случае получается совсем мизерная.

- Слишком высокое кредитное плечо (1:500 и выше) несет под собой крайне высокие риски быстрой потери депозита.

- В то же время, чем выше финансовый леверидж, тем выше прибыль от успешных сделок.

- Минимизировать риски и максимально увеличить прибыль можно благодаря грамотной и прибыльной торговой стратегии.

- Минимизацию рисков больших потерь, которые несет с собой высокое кредитное плечо, обеспечивает своевременно грамотно выставленный Стоп Лосс (Stop Loss), фиксирующий убытки, но спасающий от полного «слива» депозита.

- Оптимальным решением, касательно выбора уровня кредитного левериджа, может стать диапазон от 1:100 до 1:500. Финансовый леверидж с таким соотношением уравнивает риски больших потерь к возможности хорошо заработать.

кредитное плечофинансовый леверидж

Тарас С.Частный инвестор, предприниматель, блогер. Инвестирую с 2008 года. Зарабатываю в интернете на высокодоходных проектах, криптовалютах, IPO, акциях и других активах. Со-владелец нескольких ресторанов и сети магазинов электронной техники. Консультирую партнеров, делюсь опытом. Присоединяйся в Telegram-канал блога со свежими новостями.

Чат с консультантом в Телеграм.