Где можно узнать кредитную историю

Сведения о кредитной истории может предоставить только БКИ, которая ведет ее. Запрос можно подать непосредственно в офисе бюро, либо через онлайн-сервисы. В процессе получения выписок требуются данные, которые можно получить:

- через сайт Госуслуг можно подать запрос о списке БКИ, подать заказ в бюро на получение документа;

- через МФО, банки или системы онлайн-банкинга можно подать запрос о предоставлении информации от БКИ;

- через посредников, например, через услуги кредитных брокеров, предлагающих платные услуги по запросу выписок БКИ.

Портал Госуслуг и сайт ЦБ РФ не предоставляют сведения из кредитной истории. Но через них можно уточнить список БКИ, зарегистрировать код субъекта кредитной истории (он нужен для получения информации). Посредники и банки предлагают свои услуги на платной основе. НБКИ реализовало услугу авторизации на своем сайте пользователям, зарегистрированным на портале Госуслуг. То есть фактически, заходя на сайт НБКИ (и открыв на сайте бюро личный кабинет) через Госуслуги, получить кредитный отчет можно. Но надо понимать, что один кредит или одна кредитная карта, оформленные в Сбербанке, перечеркивает всю информацию от НБКИ. Нет гарантии, что ваша КИ храниться в одном бюро, даже в самом крупном. Поэтому надо запрашивать все 8 БКИ.

Ниже расскажем, как бесплатно узнать кредитную историю через Интернет, какие сервисы нужно использовать для этого.

Узнать кредитную историю платно через посредников

Выбор организации, которая поможет узнать данные по прошлым кредитам. С БКИ сотрудничают банковские учреждения, микрофинансовые компании, брокеры по кредитованию, кредитные организации в сети интернет. С их помощью можно узнать в каком именно бюро хранятся ваши данные, и предоставить данные с одной организации, или даже нескольких, в зависимости от того, к какому именно посреднику вы обратились.

Запросить данные о том, в каких именно бюро находятся ваши финансовые данные. Это не отчетность о прошлых кредитах, а только список всех бюро с их контактными данными. Если ранее вы оформляли четыре займа, то данные о каждом из них, возможно, находятся в определенном БКИ и не повторяются. Так может получиться в связи с тем, что банковские учреждения работают с различными БКИ и, время от времени, происходит смена партнеров. Существует только один вариант узнать о всех своих займах – получить КИ со всех БКИ.

Справка! В связи с этим, изначально ознакомьтесь с перечнем БКИ, в которых находятся данные о прошлых кредитных операциях. Этот перечень находится в Главном каталоге КИ. Ваш помощник запросит данные в ЦККИ и отдаст вам документ, на это уйдет несколько минут и будет стоить примерно 400 руб.

Подтверждение личности. Выписка из ЦККИ является денежной документацией. В связи с этим, организации не выдадут ее без данных, подтверждающих личность. КИ также выдается с подтверждением личности. В целях защиты от мошенничества, организации требуют подтверждение того, что именно вам принадлежат документы о кредитных операциях.

Подтвердить данные можно таким образом:

- на портале пройти опрос о займах, прислать скрин или фото паспортных данных;

- показаться работникам организации по платежам «Контакт»;

- посетить офис с паспортными данными;

- отослать письмо с заявкой от нотариуса;

- предъявить паспортные данные курьерской службе.

Не существует указа, обязывающего БКИ предлагать на выбор все варианты подтверждения личных данных. В связи с этим личность подтверждается таким способом, каким это принято делать в данной организации. Обычно работники предлагают прийти в БКИ, «Контакт» или посетить банковское учреждение-партнера.

Если вы не хотите терять много времени, воспользуйтесь услугами организации, которая не просит куда-то ехать для подтверждения личности.

Забрать данные о своих прошлых финансовых операциях. У вас есть перечень бюро, далее следует прийти в эти БКИ либо к партнеру. Партнер отдаст вам сразу все данные от нескольких БКИ.

Внимание! Проверка данных о прошлых кредитных операциях будет стоить примерно от 250 до 1100 руб. за экземпляр КИ

Заберите все экземпляры кредитных историй. Если ваш займ погашен не так давно и у вас есть желание получить еще один кредит, то если вы заберете все КИ, у вас будет больше шансов на его оформление.

Финансовые данные не обновляются во время погашения займа, банковскому учреждению потребуется некоторое время для проверки данных, внесения их в базу и передачи БКИ. Согласно законодательству, банковское учреждение может совершать эти операции 10 дней, но может случиться непредвиденная задержка. Время выполнения этих действий колеблется в зависимости от определенного финансового учреждения и БКИ.

У вас нет информации о том, в какое БКИ будут переданы данные о прошлых займах и какое именно БКИ является партнером данного банковского учреждения. В связи с этим, у вас не будет уверенности в том, что банковское учреждение подаст запрос на получение КИ с верным статусом прошлой задолженности. Если не хотите остаться без средств, следует убедиться в том, что займ закрыт во всех БКИ.

Партнеры бюро кредитных историй могут предложить варианты получения данных о прошлых финансовых операциях. К примеру, загрузить с портала в интернете, получить в офисе, отправить при помощи курьерской службы или почты. Варианты могут быть разными в зависимости от особенностей организации.

Есть два минуса в запросе кредитной истории при помощи посредничества. Если организация-посредник не выдает КИ из бюро, где находятся ваши данные, то нужно будет прибегнуть к помощи иных организаций либо непосредственно в необходимые БКИ.

Если вам нужно уточнить, не изменялось ли что-либо в перечне БКИ либо непосредственно в самой КИ, то предстоит заплатить повторно.

Как исправить плохую кредитную историю

Отчет по кредитной истории взять можно и более раза в год, но необходимо за такую процедуру дополнительно платить. Любой банк России может потребовать сведения клиента, от которых будет зависеть будущее сотрудничество. Ищите способы заранее улучшить КИ, если с ней возникали сложности. Запросить ее бесплатно онлайн можно для дальнейшего оформления микрозаймов в сервисах займов, ведь таким образом отчетность можно значительно улучшить.

Для исправления плохих показателей необходим постепенный план, при котором нужно брать и вовремя погашать свои долговые обязательства, выравнивая, тем самым, динамику выплат по ссудам. Процедура оформления таких займов не отличается от обычных, но при контакте с кредитором лучше указать цель займа, тогда могут быть предложены более выгодные условия. Список организаций, способный помочь в улучшении финансовой репутации, можно найти без труда. Впоследствии центральный филиал бюро получит все сведения о ситуации и динамике улучшения.

Кредитование является одной из самых сложных финансовых операций. Оно вмещает в себе множество нюансов и условий. КИ, как один из решающих показателей финансовой деятельности, нуждается в четком мониторинге, который предотвращает кучу проблем, возникающих в самый неожиданный момент.

Проверить историю бесплатно можно и не прибегая к бесконечной беготне от почты до инстанций, а сидя дома, через онлайн-сервисы. Кроме наличия самой отчетности, необходимо еще и правильно ее проанализировать, в чем поможет специалист по финансовым рейтингам и динамике финансирования. В сумме все это дает полное представление ситуации и вместе с актуальными данными либо нуждается в корректировке, либо открывает возможности для дальнейшего сотрудничества с банками и МФО.

Проверка общих сведений и личности заемщика

Банковский сотрудник проверяет соответствие информации, указанной в анкете, с данными в документах: ФИО, семейное положение, место прописки, дата рождения, прочее. Сверяется фото в паспорте, в отделении банка делают моментальную фотографию человека, подающего заявку на кредит. При возникновении сомнений в подлинности паспорта кредитор сообщает об этом в СБ банка.

Справка о доходах 2-НДФЛ должна иметь подпись руководителя либо бухгалтера, специфическую печать – круглый штамп компании. Информация из трудовой книжки позволяет высчитать трудовой стаж, составить данные о среднемесячном доходе. Проверка общих сведений и личности заемщика необходима для расчета кредитного риска и подбора приемлемых для сторон условий кредитования.

Как узнать, есть ли у человека кредит в Украине?

Способ №1 — заказ кредитной истории

- есть ли у человека непогашенные, действующие займы;

- как он раньше выплачивал свои долги по кредитам;

- были ли начислены штрафы или пени;

- кредитный рейтинг пользователя кредитной истории.

Последние сведения складываются, исходя из данных о ранее выплаченных займах и текущих кредитных обязательствах. Если человек вовремя погашал ежемесячные платежи и не допускал их просрочек, его кредитный рейтинг должен быть высоким.

Важно! Запросить отчет о кредитной истории можно не только через сайт УБКИ, но и обратившись к официальным представителям, например, к банкам, а также другим финансовым или кредитным посредническим организациям. Однако за эту услугу придется заплатить

Сумма комиссии не фиксированная: она определяется обеими сторонами при оформлении обращения

Однако за эту услугу придется заплатить. Сумма комиссии не фиксированная: она определяется обеими сторонами при оформлении обращения.

Способ №2 — через мобильное приложение на смартфоне

Главный плюс этого мобильного приложения в том, что не нужно каждый раз, делая запрос, снова вносить свои данные. Заказ будет сформирован в автоматическом режиме. А если вы дополнительно подключите функцию «Статус Контроль», на ваш смартфон будут приходить данные, касающиеся изменения кредитной истории.

Способ №3 — обращение в банк

Топовые банки в Украине не только передают информацию о своих клиентах в БКИ, но и самостоятельно составляют базы как надежных, так и проблемных заемщиков. Это их белые и черные списки.

Запрашивать эти сведения можно, обратившись к сотруднику банка. Менеджер выдаст справку, где будет указано, что клиент уже погасил задолженность или что обязательства по кредитным платежам еще не выполнены. В том же документе будет указана сумма, оставшаяся до полной выплаты займа, а также размер штрафов (если те были начислены).

Важно!Такая справка может понадобиться при рефинансировании имеющихся кредитов, а также при составлении претензий. Например, если на горе-заемщика наложен запрет на выезд из страны или есть другие судебные решения, с которыми он не согласен

Например, если на горе-заемщика наложен запрет на выезд из страны или есть другие судебные решения, с которыми он не согласен.

Знание суммы неоплаченной задолженности станет первым шагом на пути к исправлению кредитной истории, получению очередного кредита или к оформлению визы для зарубежной поездки.

Проверка документов

После одобрения заявки банк просит клиента предоставить пакет документов (для каждого кредита он свой). Например, для потребительского кредита обычно достаточно паспорта и справки о доходах, для кредитной карты паспорта и пенсионного или водительского удостоверения, а вот для ипотеки пакеты документов более внушительные. Юристы банка проверяют подлинность всех документов и справок. Сотрудники банка могут позвонить заёмщику домой или на работу, чтобы проверить информацию в анкете. Если у вас есть супруг/супруга, банк может позвонить ему/ей, чтобы согласовать выдачу кредита, ведь по закону имущество (в том числе и долги) мужа и жены считаются общими. При выдаче крупного займа банк может также учитывать, выплачиваете ли вы алименты, ухаживаете ли за недееспособными родственниками, насколько рискованная у вас профессия, как часто вы меняете работу и т.д. Поэтому конечное решение по кредиту принимается не сразу, а рассмотрение документов может затянуться н несколько дней.

Инструкция – как бесплатно проверить кредитную историю через интернет

Самый быстрый и удобный способ, как проверить кредитную историю, это обратиться с онлайн-запросом через ресурс Кредитного регистра. Для работы понадобится доступ в личный кабинет пользователя и предварительная регистрация.

При входе в личный кабинет система предложит выбрать способ авторизации:

- в качестве клиента Белгазпромбанка;

- с предварительной регистрацией в Межбанковской системе идентификации.

Через систему МСИ

Алгоритм, как проверить кредитную историю бесплатно по интернету, с помощью системы МСИ представлен следующими шагами:

Через интернет-банкинг Белгазпромбанка

- Нажимаем на соответствующее фото;

- Ввести данные от своего личного кабинета;

- Вас перенаправит на сайт кредитного регистра и поросят ввести проверочный код который придет на мобильный телефон;

- Далее нам предлагают ознакомиться с условиями регистрации;

- Нажимаем “Продолжить” и попадаем в личный кабинет Кредитного регистра;

- Где нажимаем “Получить кредитный отчет”, который через несколько секунд сформируется и выдаст нам необходимые данные. Их можно распечатать.

Далее переходят в личный кабинет, из которого можно посмотреть свою кредитную историю, обратиться с просьбой изменения его содержания при выявлении ошибок, изучить состояние своего рейтинга.

Как узнать, кто интересовался кредитной историей

Получить эту информацию несложно — нужно лишь проверить собственную кредитную историю. Закон позволяет делать это дважды в год бесплатно, а за деньги — сколько угодно раз.

Кредитные истории большинства россиян хранятся в разных бюро, потому что обычно пользуются услугами разных организаций, которые вправе вносить дополнения в кредитные истории граждан — банков, микрофинансовых организаций (МФО), кредитных кооперативов, поставщиков жилищно-коммунальных услуг, государственных структур и тому подобных. А каждый кредитор, сам выбирает, с каким БКИ заключать договор, на основании которого передаются сведения.

Сведения, в каких БКИ, которых в России в 2019 году аккредитовано 13, хранятся в Центральном каталоге кредитных историй (ЦККИ). Поэтому если вы не знаете, в каких бюро находится ваша КИ, сначала нужно запросить эти сведения в ЦККИ. Если вы знаете свой код субъекта кредитной истории, отправить запрос можно онлайн через сайт Банка России. Узнать код или получить заново, можно в любых банке, кредитном кооперативе, МФО или БКИ, куда надо для этого явиться с паспортом. Через эти же организации можно отправить запрос в ЦККИ на ознакомление со своей кредитной историей — в этом случае код не понадобится, вашу личность подтвердит организация, в которую вы обратитесь, для чего понадобится паспорт. Есть и вариант, который позволяет обойтись без кода — сделать запрос ЦККИ онлайн через портал госуслуг, если есть подтверждённая учётная запись на нём. Подтвердить личность можно также у нотариуса, заверив у него подпись, или на почте с возможностью телеграфной связи, отправив оттуда заверенную телеграмму в адрес ЦККИ.

На сайте ЦККИ приведён полный перечень способов узнать, где хранится ваша кредитная история

Узнав, в каких конкретно бюро хранится ваша история, обращаетесь напрямую в каждое бюро с запросом о её предоставлении. Для этого потребуется подтвердить личность. В 2019 году идентификация субъекта кредитной истории доступна в таких вариантах:

- нотариальным заверением вашей подписи под письменным запросом;

- усиленной квалифицированной электронной цифровой подписью (ЭЦП), если она у вас есть;

- на почте с возможностью телеграфной связи, отправив в БКИ заверенную телеграмму;

- лично явившись в БКИ, его партнёру в вашем регионе или посреднику, который с ним работает, с паспортом;

- на портале госуслуг, если у вас есть подтверждённая учётная запись на нём, а в конкретном БКИ доступен такой вариант.

В ответ на запрос вы получите собственную кредитную историю. Если обратитесь в бюро лично или онлайн — сразу же. Если направите запрос по почте или телеграммой, до трёх дней уйдёт на его обработку в бюро плюс время на пересылку.

Каждая кредитная история физического лица содержит обязательные разделы. Среди них предусмотрен и тот, где содержатся сведения, кто и когда интересовался вашей КИ. Он и содержит нужную вам информацию.

У каждого БКИ свой вид раздела о запросах кредитной истории, но понять, о чём речь, легко

Узнать, кто интересовался вашей кредитной историей, несложно. Для этого нужно лишь самому запросить её целиком. Отдельно информацию именно об этой её составляющей ни одно БКИ не предоставит. Впрочем, свою кредитную историю в любом случаае желательно регулярно проверять — как в целях профилактики, нет ли в ней ошибок, неточностей или кредитов, которые взяли на ваше имя мошенники, так и перед обращением за очередным займом, чтобы оценить шансы его получить.

Автор статьи: Андрей Меркулов

Действующий предприниматель, владелец ряда инвестиционных проектов, эксперт в областях недвижимости, маркетинга, и автоматизации бизнеса.

Автор 6 книг о бизнесе, действующий член AMA (американской ассоциации маркетинга, www.marketingpower.com), организатор бизнес-конференций.

Код субъекта КИ

Код субъекта КИ составляется заемщиком (не путать с кодом самого досье). Служит ключом доступа к конфиденциальным данным — платежеспособности клиента банка. При обращении в кредитную организацию за ссудой только с письменного согласия заявителя кредитор вправе просмотреть его КИ. При этом не обязательно указывать код. Служба безопасности банка войдет в базу данных и без него. Главное — получить на просмотр согласие заемщика.

Как составляется

Код формируется лично клиентом банка при первом получении кредита после 2006 г. Представляет собой набор цифр и букв латинского алфавита или кириллицы. Смешивать буквы разных алфавитов не рекомендуется. Длина — 4-15 знаков. Может иметь следующий вид:

- DrtyHU235Y78nk;

- 2014сиДОРов;

- МиХаил201519641;

- U123.

Составленный код пересылается в БКИ.

Для чего служит

Сформированный код защищает информацию о заемщике от посторонних лиц. ЦБ России оставил возможность просмотра кредитного досье без пароля банкам и МФО при письменном согласии претендента на ссуду. В то же время, пароль позволяет владельцу контролировать КИ, оперативно устранять технические ошибки, допущенные сотрудниками банка, а также изменять отрицательный образ на положительный.

Где узнать этот код

Как и любой пароль, код должен храниться его владельцем. При утере он не восстанавливается, а формируется заново. Сделать это можно в кредитных организациях или в БКИ. Восстановление платное. Возможно только при личном посещении соответствующих организаций или с помощью заказного письма, в котором личность отправителя удостоверена нотариально.

Более быстро процесс проходит при личном посещении финансовых учреждений или Бюро КИ.

Банки. Услугу может оказать любой банк, независимо от того, обслуживается в нем клиент или нет. С собой необходимо иметь паспорт и необходимую для оплаты комиссионных сумму. Представитель банка предложит написать заявление на специальном бланке, сформировать пароль и оплатить комиссионные.

При посещении банка не всегда код открывает доступ к информации в тот же день, приходится некоторое время подождать. Практика показала, что более оперативно работают крупные банки, где на обработку заявления уходит до 24 часов.

Бюро КИ. Наиболее быстрый способ восстановить пароль — посетить офис БКИ. Их список с указанием точного адреса находится на сайте НБКИ. С собой требуется иметь документ, подтверждающий личность, обязательно с фотографией (паспорт, права, удостоверение сотрудника силовых ведомств). Заявление можно написать заранее, но скачивать следует только с сайта того бюро, которое вы собрались посещать, так как они имеют различную форму.

Если позволяет время, восстановить код можно через почтовое отправление — заказным письмом в адрес НБКИ. Заявление пишется от руки по приведенной форме (скачать форму). Заверяется у нотариуса.

Оплачивается по реквизитам, приведенным в бланке квитанции (сейчас бланк квитанции на сайте https://www.nbki.ru/ недоступна — на https://www.nbki.ru/serviceszaem/svedeniya/ имеется информация лишь про онлайн-оплату). Цена запроса — 300 рублей. Оба документа высылаются письмом в НБКИ. Его адрес: 121069, Москва, пер. Скатертный, 20/1.

В течение рабочего дня сотрудник Национального БКИ обязан обработать данные запроса и выслать новый код письмом обратно по указанному в заявлении адресу. На всю процедуру уходит около 7 дней. Так же письмо можно направить в адрес любого Бюро КИ. Сроки ожидания те же, только сумма комиссионных выше.

Можно ли обойтись без кода субъекта КИ? Да, в принципе регулятор допускает такую возможность. В Указаниях ЦБ России, п. 2.6 от 31 августа 2005 г. N 1610-У, прямо утверждается, что гражданин России может ликвидировать свой код. Единственное последствие такой процедуры — закрытие хранящихся в досье данных от физических лиц, в том числе и от себя лично.

Зачем запрашивать свою кредитную историю?

Во-первых, это может быть полезно, чтобы оценить свои возможности при получении кредита. Национальный банк при предоставлении кредитных историй также указывает рассчитанный на основании разнообразных критериев рейтинг – от А до F, который показывает надежность кредитополучателя. С рейтингом А или B, вероятность получения кредита довольно высока. С рейтингом D шансы куда ниже.

Class – класс рейтинга (от A – до F). Классы легче сравнивать, они более понятны как для пользователей кредитных историй, так и для субъектов.

Score – итоговая оценка в баллах (от 0 – до 400) рассчитывается на основе математической формулы, выведенной в результате статистической обработки исторических сведений базы данных Кредитного регистра. Скорбалл выражает вероятность невозврата кредита.

PPD – вероятность допущения просрочки (от 0% – до 100%).

Во-вторых, стоит учитывать, что в историю могут закрасться ошибки – банк предоставил недостоверные сведения, какой-то кредит погашен не до конца, но сумма столь небольшая, что банк не взыскивает долг при помощи коллекторов, но на кредитную историю это тоже влияет. Ошибки эти можно и нужно исправлять.

В-третьих, можно увидеть, кто запрашивал вашу кредитную историю: если вы не давали разрешения на этот запрос – это повод пожаловаться в Нацбанк.

Где и как получить свою кредитную историю

К содержимому КИ имеют доступ непосредственно ее субъект (заемщик), пользователи (банки, микрофинансовые организации), ЦККИ (только к титульной части), представители суда. Кредитная история бесплатно может быть выдана ее субъекту при самостоятельном обращении в соответствующее бюро 1 раз в год. Все следующие запросы в течение 12 месяцев будут оцениваться по внутреннему тарифу компании.

На основании КИ формируется рейтинг платежеспособности заемщика. Он важен для организации, которая принимает решение о выдаче денежных средств новому клиенту. Самостоятельно бывает достаточно сложно разобраться в объемном отчете и понять, какие сведения он несет для кредитора. Чтоб оценить свой потенциал как заемщика, можно обратиться в специализированные сервисы за получением кредитного рейтинга, выстроенного на основании КИ. Рассмотрим несколько примеров.

РБКИ Эквифакс — одно из самых популярных бюро в России. Отличается от всех других сервисов тем, что непосредственно собирает данные у банков и МФО и предоставляет кредитную историю субъектам для самостоятельной оценки. При , далее — от 27 до 120 руб. за отчет в зависимости от выбранного пакета услуг (минимум 595 руб. за пакет). Метод предоставления — кредитная история онлайн

Обратите внимание, необходимо будет подтвердить личность одним из способов: через онлайн-сервис eID (бесплатно), расчетный счет (50 рублей), систему Contact (150 рублей), телеграмму на почте или посетить офис с паспортом (бесплатно).

Отчет будет доступен только после регистрации на сайте и подтверждения личности. Для его заказа необходимо авторизоваться, перейти в раздел «Услуги» и там нажать на стрелочку напротив бесплатного единоразового отчета

Время исполнения — от нескольких минут до 1 рабочего дня.

Юником24 — сайт с возможностью получить рейтинг финансового здоровья (РФЗ) в срок не более 5 минут. В отчете будут показаны аналогичные показатели, которыми пользуются крупнейшие банки при оценке своих клиентов. Стоимость РФЗ — от 200 до 400 Р.

Отчет содержит различные данные, из которых ясно видно вероятность одобрения кредита, конкретные проблемы в истории (если они есть) и какие меры стоит предпринять, чтобы гарантированно получить деньги.

Banki.ru — это сервис персонального подбора кредита, который помогает клиентам выбрать необходимые банковские продукты с высокой вероятностью одобрения. А также, с его помощью можно подсчитать свой скоринговый балл. Подбор кредитного продукта на ресурсе банки.ру осуществляется после расчета индивидуального кредитного рейтинга клиента, который производится абсолютно бесплатно. На основании произведенного подсчета сервис определяет вероятность одобрения кредита и подбирает наиболее подходящие для клиента предложения с учетом требований банков.

Есть еще один удобный вариант узнать о своем финансовом потенциале — это обратиться в МФО, где ранее был оформлен микрозайм. Работники компании перед одобрением заявки уже изучили вашу КИ, поэтому они могут предоставить ее заемщику для ознакомления бесплатно и максимально быстро. Подобную услугу уже оказывают МигКредит и Platiza.

Зачем проверять кредитную историю?

Специалисты в сфере финансовой безопасности считают, что любому человеку, даже если он никогда не брал кредиты и не собирается этого делать впредь, необходимо регулярно проверять свою кредитную историю. Для чего?

-

Во-первых, это нужно, чтобы вовремя заметить и предотвратить попытки мошенничества.

Развитие интернета и появление множества сервисов, связанных с необходимостью идентификации личности, упростили задачу потенциальным мошенникам, охотящимся за персональными данными граждан. Регулярно появляющиеся сообщения об утечках баз данных служат этому подтверждением. А если ваши паспортные данные стали достоянием нечистых на руку дельцов, они могут попытаться получить кредит при помощи сведений из вашего паспорта. И так как многие кредитные организации предлагают упрощенный способ получения займов – вплоть до отсутствия необходимости личного присутствия заемщика, – мошенники часто этим пользуются. К сожалению, добропорядочные граждане узнают о том, что стали жертвой мошенников, когда к ним приходят коллекторы требовать возврата сделанных кредитов и набежавших процентов и штрафов. Именно поэтому в профилактических целях гражданам предоставляется возможность дважды в год бесплатно запросить и получить свою кредитную историю.

-

Во-вторых, для исключения ошибок.

Иногда банки и финансовые организации, выдающие кредит, слишком поздно передают информацию о сделанном платеже или совсем забывают это сделать, несмотря на установленную законом прямую обязанность.

-

В-третьих, чтобы оценить свои шансы на получение нового кредита.

Сделать сейчас это стало очень просто при наличии Персонального кредитного рейтинга, который рассчитывается НБКИ как интегральный показатель кредитной истории – то есть учитывающий все значимые данные. Рейтинг выставляется в баллах от 300 до 850 единиц, и на его основе человек может составить представление о своих возможностях как заемщика. Чем выше значение ПКР, тем лучше ваш рейтинг и тем лучшие условия вам предложат банки при предоставлении кредита.

-

В-четвертых, для повышения финансовой грамотности.

Знать свою кредитную историю и ПКР интересно и просто полезно. Баллы рейтинга – единственная оценка кредитоспособности, не требующая специальных знаний и потому понятная максимально широкому кругу заемщиков. В странах с развитой экономикой кредитные рейтинги являются такой же значимой информацией, как социальная страховка. Россия тоже быстро развивается в этом направлении, и можно ожидать, что ПКР станет значимым фактором при получении не только кредитов, но и, например, расчете величины страховой премии при страховании.

Как узнать, что проверяет банк перед выдачей кредитов?

Ни один банк не расскажет, как он осуществляет проверку граждан, подавших заявку на кредит. У каждого кредитора свой порядок. Однако у всех кредитных организаций есть общие для всех этапы.

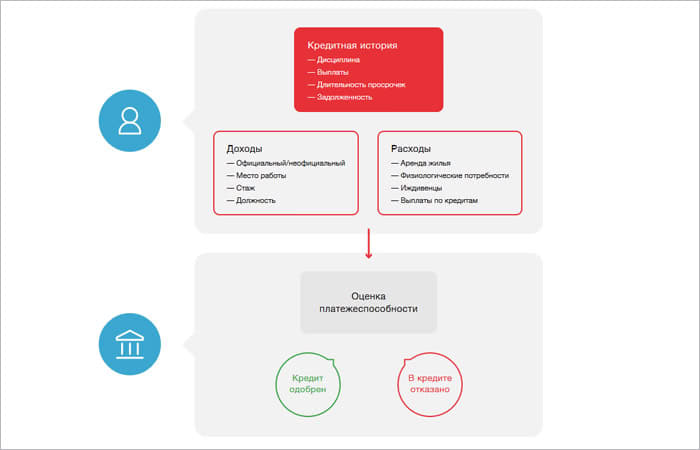

Весь алгоритм условно делится на 3 этапа:

- Скоринг. На этом этапе, как правило, в автоматическом режиме с помощью специальной программы проверяется информация, указанная заявителем в анкете-заявке: уровень образования, наличие/отсутствие движимого/недвижимого имущества, размер заявленного дохода и т.п. По результатам выдаётся предварительное решение.

- Проверка КИ. Если предварительно принято положительное решение, то банк запрашивает кредитную историю и анализирует её.

- Документальная проверка. С кредитным досье полный порядок. Кредитор приступает к проверке пакета документов, предоставленного заявителем. Подключается служба безопасности банка. Досконально проверяется достоверность представленных заявителем бумаг, осуществляются звонки работодателю и лицам, указанным заявителем, как контактные. Не останутся без внимания и отношения потенциального заёмщика с законом: наличие/отсутствие судимости, приводов в полицию и т.п.

Хотите подробностей, обратитесь к профессионалам. Например, в компанию «Прогресскард».

Чтобы стать пользователем сервиса и решить свои кредитные проблемы, нужно лишь зарегистрироваться на сайте, выбрать и оплатить одну из 3-х программ.

После выполнения этих несложных манипуляций в течение часа в ваш ЛК поступит полный отчёт, а при наличии проблем, инструкция и план их решения.

Это онлайн-сервис, предлагающий банковским заёмщикам целый ряд полезных услуг:

- проверяет своих клиентов по тем же параметрам, что и банки;

- анализирует их ситуации на возможность отказа по кредитной заявке;

- рассчитывает рейтинг;

- подбирает инструменты для улучшения КИ;

- подбирает банк, готовый прокредитовать.

В видео ниже подробная инструкция как пользоваться сервисом:

Обратиться в сервисы онлайн-проверки кредитной истории

Помимо официальных ресурсов – сайта Центробанка или портала ЕПГУ Госуслуги, информация о состоянии кредитной истории заемщика предоставляется многочисленными онлайн-сервисами. Их количество постоянно увеличивается, что наглядно демонстрирует актуальность рассматриваемой проблемы.

Найти подобные интернет-ресурсы несложно – для этого достаточно вбить в строку любого поискового сервиса запрос «получить кредитную историю» или аналогичный по смыслу. Программа отыщет самые популярные сайты, предоставляющие подобные услуги. При этом необходимо учитывать, что многие из них предусматривают взимание платы, независимо от количества и периодичности обращений конкретного клиента.

Важно отметить, что для онлайн-проверки текущей задолженности целесообразно использовать личный кабинет микрокредитной компании, с которой человек уже сотрудничал. Доступ к интернет-ресурсу предоставляется МФО в обязательном порядке

Единственный минус такого способа – наличие информации только о долгах перед конкретной микрофинансовой организации. С другой стороны, не составляет труда посетить сайты всех МФО, с которыми конкретное физлицо работало ранее.