Переориентация на Америку

Я начал инвестировать в 2010 году с покупки российских акций. Они тогда казались родными и понятными. Покупал Аэрофлот, Газпром, Лукойл. В целом всё было неплохо. Так продолжалось до 2014 года, пока не ввели антироссийские санкции и доллар не взлетел с 30 до 60 ₽.

Здесь могу привести пример с домом. Валюта, в которой я инвестирую, это фактически фундамент. Если фундамент зыбковатый, то будут проблемы. Пусть они проявятся не сейчас, а через сколько-то лет, но это всё равно опасно.

Для меня это был первый кризис инвестирования. В тот момент я понял, что российские бумаги не укладываются в мою 20–25-летнюю стратегию инвестирования. В рублях нельзя надеяться на такие большие горизонты.

После 2014 года я полностью изменил свою стратегию и начал инвестировать в более надёжных валютах, в первую очередь в долларах.

При этом я совсем не сторонник и американской экономики. Я вкладываю в неё много денег, но мне нравятся и другие рынки, например Южная Корея и Китай.

Почему стоит знать о подводных камнях

Сейчас реклама на Ютуб, не телевидении пестрит предложениями начать инвестировать — открыть инвестиционный счет, купить акции и облигации.

Особенно стараются Тинькофф Инвестиции(Этот русский, который опять, БКС Брокер(БКС Знает, как приумножить деньги в 2 раза).

Реклама заставляет нас обратить внимание на фондовый рынок и возможность повышенного дохода. Умножить свои деньги в 2 раза, т.е

получить 100% дохода — разве это не здорово?

Основные задачи инвестирования на фондовом рынке на данный момент таковы

- Получить доход в результате купли продажи акций, выплат дивидендов и купонов по облигациям, деньги на фондовом рынке п

- Сохранить деньги на старость и на пенсию

- Получить халявные 52 тыс. от государства в рамках налогового вычета по ИИС

Банк против форекса

«Инвестировать» деньги в банковскую сферу немного глупо. Положив деньги на депозит в банке, Вы только спасете их от инфляции. Но такую систему никак нельзя называть инвестициями. Да и слишком малая доходность у банковских систем – в среднем около 8% в год. В то же время инвестиции в интернет проекты приносят в среднем около 60% в валюте. Да, деньги спасены от инфляции в двух случаях, но разница в доходности колоссальная! Каждый выберет то, что ему по душе.

Но прибыль – всегда хорошо. Давайте теперь посчитаем, сколько можно потерять, инвестируя в финансовые структуры? При инвестициях в трейдерство максимальная потеря может составить 20% от суммы депозита (полное падение рынка, существующее лишь в теории). Если банк «лопается», деньги выплачивает Фонд гарантирования вкладов, но с большими проблемами. Во-первых, чтобы собрать всю документацию, нужны не одни сутки – по обычному депозитному договору никто не выплатит деньги. Во-вторых, нужно будет стоять в километровых очередях за получением денег; Вы же не единственный вкладчик. В-третьих, полную сумму депозита Вам не вернут, возвращаемая сумма описана в законодательстве и уставе Фонда гарантирования вкладов.

Сколько можно заработать на инвестициях за год

Потенциал инвестиций лучше всего доказывают реальные примеры. Для этого составим портфель и проверим сколько можно было заработать за год.

Состав портфеля:

- Фондовый рынок – деньги вложены в США через ETF с тикером SPY, 30% портфеля.

- Недвижимость – деньги вложены в REIT с тикером AMT, доля 20%.

- Золото – ETF GLD, доля 20%.

- ОФЗ – 20% портфеля.

- Криптовалюта – куплены ВТС, сюда направлено 10% от капитала

Для удобства считаем, что деньги были вложены в начале 2020 г., оценим стоимость портфеля по состоянию на конец 2021 г. Предположим, изначально инвестировался 1 млн рублей. При расчетах учитываем официальные данные по падению рубля, за 2020 г. он обесценился на 16,5%:

- SPY – рост на 15,36%, с учетом доли капитал вырос на 46080 руб (с учетом падения рубля 53683,2 руб.).

- AMT – падение на 1,76%, убыток 3520 руб (4100,8 руб.).

- GLD – рост на 15,4%, рост на 30080 руб (35043,20 руб.).

- ОФЗ – годовой купон равен 5,3%, рост на 10600 руб.

- ВТС – рост на 317,87%, рост на 217870 руб. (253818,55 руб.).

Итого портфель вырос на 349044,15 руб. Номинальная доходность 34,9%, реальная в пределах 25-30%. Отметим, что основной вклад дала криптовалюта, без нее результат был бы около 8-10% годовых – норма для инвестора.

Банковские депозиты — сколько зарабатывают на инвестициях в них?

Открытие депозита в банке – подвид инвестирования. Это направление в полной мере соответствует понятию пассивного дохода, вам ничего не нужно делать кроме непосредственно открытия счета. Проценты по депозиту – своего рода плата со стороны банка за то, что он использует ваши средства и зарабатывает на этом.

Депозиты выбирают скорее по привычке, с точки зрения доходности — это едва ли не самый невыгодный вариант. Риски крайне низки (вклады страхуются АСВ, к тому же вероятность банкротства крупного банка практически нулевая), поэтому и проценты небольшие. Для понимания потенциала банковских депозитов следите за ставкой ЦБ РФ, процент по депозиту никогда не будет в разы превышать этот показатель.

На banki.ru при любых сроках вклада 5-6% считается очень хорошей доходностью. При реальной инфляции в 5-5,2% это даст реальную доходность в 0,8-1,0%. Из-за этого депозиты и называют скорее защитой от инфляции, чем высокодоходным инструментом.

Для вложений в банковский депозит нужно лишь открыть счет и внести на него деньги.

Как научиться инвестировать через приложение

Как уже было отмечено ранее, у сервиса Яндекс. Инвестиции нет полноценной мобильной платформы. Однако весь его интерфейс доступен в приложении Яндекс.Деньги в разделе «Сервисы»/«Инвестиции»/«БКС брокер».

Для наглядности можно рассмотреть порядок совершения основных операций с ценными бумагами через Яндекс.Инвестиции:

- Покупка – для этого необходимо выбрать интересующую бумагу и нажать на нее, затем кликнуть на кнопку «Купить» (слева под названием), указать количество приобретаемых ценных бумаг, внимательно изучить данные из таблицы (количество, брокерская комиссия, купонный доход, общая сумма к уплате) и нажать кнопку «Оплатить».

- Продажа – перейти во вкладку «Счет» и выбрать интересующую ценную бумагу, нажать на кнопку «Продать» (слева), указать количество отчуждаемых финансовых инструментов, а затем кликнуть на слово «Продать».

Как начать инвестировать в Тинькофф

Чтобы начать инвестировать в Тинькофф, первым делом нужно открыть брокерский счет. Сделать это можно на официальном сайте банка или же в мобильном приложении Тинькофф Инвестиции.

Еще на эту тему

Тинькофф инвестиции: в чём подвох?

Далее нужно заполнить онлайн-заявку и дождаться звонка из банка. Сотрудник расскажет о дальнейших действиях.

Как быть в курсе всех подводных камней Тинькофф Инвестиции?

- Установка на телефон приложения.

- Авторизация, в главной вкладке нажатие на кнопку «Новый счет или продукт».

- Переход в раздел «Инвестировать в акции».

- На экране появится страница с кратким описанием преимуществ открытия брокерского счета в Тинькофф. Далее нужно кликнуть на кнопку «Продолжить».

- Нажатие на кнопку «Подписать заявку».

- В следующем окне появится сообщение о том, что заявка на рассмотрении. Здесь необходимо нажать на кнопку «Хорошо» и дождаться завершения открытия счета (обычно эта процедура занимает 2 рабочих дня).

Приступить к инвестированию и начать зарабатывать в Тинькофф можно сразу после открытия брокерского счета. Однако предварительно рекомендуется ознакомиться с интерфейсом приложения, доступными инструментами, а также изучить правила совершения сделок. Здесь покупка ценных бумаг производится лотами. Минимальный размер соответствует 1 лоту. Причем в отдельных случаях он может включать в себя сразу несколько ценных бумаг.

Обратите внимание!

Начать инвестировать можно с любых сумм. Здесь нет каких-либо ограничений и требований.. Алгоритм действий при покупке акций через Тинькофф Инвестиции выглядит следующим образом:

Алгоритм действий при покупке акций через Тинькофф Инвестиции выглядит следующим образом:

- Запуск приложения на телефоне и переход в раздел «Акции».

- Выбор вида – российские или иностранные акции.

- Просмотр разных вариантов, выбор подходящей акции и переход на ее страницу.

- Клик по кнопке «Купить» и заполнение необходимых параметров.

- Подтверждение операции при помощи кода из SMS-сообщения.

При совершении сделок инвестор может пользоваться разделом «Что купить». Здесь размещаются различные новости в сфере инвестиционной деятельности, популярные инструменты, прогнозы и прочие полезные сведения.

Прочитайте еще

Сбербанк Инвестор или Тинькофф Инвестиции

Условия инвестиций в Сбербанке

Финансовое учреждение для физических лиц предлагает несколько вариантов инвестиций. Первый – самоуправление покупкой/продажей акций (доход от прибыли при перепродажах и дивидендов), облигаций (купонная прибыль от покупки ценных долговых бумаг у частников или государства), ETF (вклад денежных средств в России и за границей), драгоценных металлов (доход от возрастания цен).

Второй вид представляет собой готовые решения. Это “Паевой инвестиционный фонд” (формированием портфеля занимается управляющий), “Доверительное управление” (активами распоряжается брокер) и “Простые инвестиции” (регулировка управлением осуществляется при помощи робота-советника). Исходя из отзывов вложивших деньги, тут есть свои риски. Например:

Третий вариант – считается самым безопасным по мнению экспертов. Сюда входят инвестиции в индивидуальный ПФ, облигации Сбербанка, накопительное страхование жизни и защищенная инвестпрограмма. Об этой группе вклада ходит много споров, поэтому встречаются подобные отзывы:

Четвертый вид предназначен для квалифицированных инвесторов, готовых вкладывать очень крупные суммы, поэтому для физических лиц не рассматривается.

Рейтинг топ-15 лучших американских дивидендных акций на 2021 год

Если рассматривать именно американский рынок, то дивиденды в 4% и выше здесь считается достаточно высокой доходностью. Для российского рынка, к примеру, это — низкий показатель.

При выборе компаний для покупки акций предпочтение обычно отдается тем, которые выплачивают пусть небольшие, но стабильные проценты от прибыли. Периодичность выплат более детально отражается в календаре дивидендов. Это лучше, чем когда корпорация предоставляет высокие дивиденды, но делает это нерегулярно.

Приведем наиболее топовые компании, которые фигурируют во многих рейтингах по показателю “дивидендная доходность”. Однако этот список относительно условен и постоянно обновляется. Тем не менее, он даст общее представление о том, компании каких секторов и направленностей в нем присутствуют.

- Phillips 66.

Это — техасская энергетическая корпорация с ожидаемой дивидендной доходностью 13,15%. При этом она с завидной регулярностью увеличивает дивидендные выплаты, что не может не радовать инвесторов. Ежеквартальные зачисления — тоже существенный плюс.

- Western Midstream.

Тоже компания, непосредственно связанная с нефтепродуктами. Занимается перевозкой нефти. Ожидаемая дивдоходность составляет 11,49%.

Эта компания специализируется уже на газе. Возможный показатель в 2021 году – 11,35%. Ежеквартальная выплата дивидендов.

- Lumen Technologies.

Крупная телекоммуникационная компания. “Дивы” — раз в квартал. Дивдоходность – 9,96%.

Это испанская телекоммуникациооная корпорация, которую также можно включить в этот список, поскольку на Нью-Йоркской фондовой бирже обращаются ее АДР. Главный минус — нерегулярная выплата дивидендов (дважды или трижды в год). Ожидаемый показатель в текущем году — около 10%.

- Exxon Mobil Corp.

Эта компания фигурирует во многих рейтингах лучших корпораций. Exxon — одна из крупнейших нефтяных компаний мира. Ожидаемая дивдоходность достигнет 9,42%.

- Altria Group.

Это — крупная табачная компания, с ежеквартальной выплатой дивидендов. Ожидаемое значение — в районе 8,61-8,8% годовых. Минусом может служить все большее ослабление табачной индустрии из-за сторонников здорового образа жизни. Да и не каждый инвестор сейчас будет инвестировать в “индустрию греха”.

- TC Pipelines.

Среднестатистическая газопроводная компаний. Испытывает определенные трудности, в том числе из-за падения цен на газ. Была вынуждена сократить выплаты. Тем не менее, ожидаемый показатель по ней составляет довольно высокие 8,51%.

- Pembina Pipeline.

Крупная канадская нефтегазовая компания с ежемесячной выплатой дивидендов, что является редкостью для рынка. Ожидаемая дивидендная доходность -7,92%.

- The Williams Companies.

Крупная американская топливная компания. Регулярные ежеквартальные дивиденды. Интересующий нас показатель — 7,87%.

- Kinder Morgan.

Крупнейшая энергетическая корпорация США. Соответственно, дивидендная доходность ее акций “зашкаливает” – 7,37% (при цене акции в 14,25 долларов). Ежеквартальная выплата. Компания стремится их увеличивать после того, как они резко уменьшились в 2015 году.

- AT&T.

Крупнейшая телекоммуникационная корпорация, известная широкой аудитории во многом благодаря выпуску сериала “Друзья”. Ежеквартальная выплата “дивов”. Существенный плюс для инвесторов — компания педантично увеличивает их каждый год на 1 цент. Ожидаемая доходность — 7,34%.

- China Petroleum & Chemical Corp.

Это — крупнейшая транснациональная китайская корпорация. Редкие, но стабильные “дивы” — дважды в год. Потенциальная дивидендная доходность в 2021 году может составить 7,24%.

- Philip Morris.

Крупный производитель табачной индустрии. Выплата дивов — ежеквартальная. Показатель — 6,26%.

- Rio Tinto.

Крупная корпорация австралийско-британского происхождения завершает наш рейтинг. Это третья по величине горнодобывающая компания.

Таким образом, в топе оказались преимущественно нефтяные и газовые корпорации, во многом благодаря тому, что их акции из-за энергетического кризиса, в частности, падения цен на нефть, существенно просели в цене и стали дешевле, что увеличило их ожидаемую дивидендную доходность.

Все эти корпорации объединяет одно — все их ценные бумаги торгуются на Нью-Йоркской фондовой бирже, которая является крупнейшей в мире по величине капитализации.

Доступ к американским акциям предоставляется и на Московской, и на Санкт Петербургской биржах (Спб). Однако на Московской бирже их выбор ограничен. Ранее мы рассматривали список иностранных акций, допущенных к торгам на Мосбирже.

Сколько зарабатывают на корпоративных и государственных облигациях?

Облигация – долговой инструмент, он может быть номинирован в национальной или иностранной валюте (в этом случае речь идет о еврооблигациях). Бонды созданы для того, чтобы бизнес и государство могли привлекать средства на удобных для себя условиях. С точки зрения доходности облигации – аналог депозита в банке, но долговой инструмент лишен ряда недостатков банковских вкладов.

Доходность зависит как от надежности самого эмитента, так и от состояния экономики соответствующей страны. Чем стабильнее ситуация и надежнее эмитент, тем ниже годовой купон.

Варианты номинальной доходности:

- ОФЗ. Так как эмитент – Минфин РФ, то и годовой купон дает примерно тот же рост капитала, что и вклад в банке. Здесь также прослеживается связь со ставкой ЦБ РФ.

- Корпоративные облигации, выпущенные крупными надежными компаниями. Купон может на 1-3% превышать доходность по ОФЗ.

- Облигации, выпущенные небольшими компаниями или бизнесом, испытывающим проблемы с финансовой устойчивостью, могут давать доходность до 10% и выше. Правда, риск того, что эмитент не выполнит свои обязательства также возрастает.

Чтобы определить сколько реально можно заработать на инвестициях в облигации из величины годового купона нужно вычесть инфляцию за год. Остаток и есть реальная доходность с учетом обесценивания валюты.

Один из основных аргументов при выборе ОФЗ вместо банковского депозита – отсутствие ряда ограничений. Например, доходность не меняется в зависимости от инвестированной суммы, нет ограничений по срокам. Облигации всегда можно продать и не потерять накопившийся купонный доход.

Для покупки облигаций нужен лишь брокерский счет. Все лицензированные брокеры РФ дают выход на Московскую биржу, любой клиент может купить нужные облигации. Номинал большинства рублевых бондов – 1000 рублей, так что входной порог минимален.

Если не ограничиваться рынком РФ, то картина принципиально не меняется. Можно ориентироваться на исследования Credit Suisse, ежегодно выпускается детальный отчет, в котором анализируется реальная и номинальная доходность в том числе и облигаций. На промежутке с 1900 г. по 2020 г. облигации приносили порядка 2,1% с учетом обесценивания доллара.

Эти показатели несколько условны так как рассчитаны на большом временном промежутке. При временном горизонте в 3-5 лет возможны сильные искажения. Например, из-за пандемии коронавируса доходность казначейских облигаций США сильно упала.

Сколько зарабатывают на инвестициях в акции?

Один из самых распространенных способов инвестирования. Условно это направление можно разделить на 2 категории:

- Покупка акций отдельных компаний и самостоятельное формирование инвестиционного портфеля.

- Покупка акций ETF фондов. Это упрощает формирование портфеля так как каждая акция биржевого фонда – готовый портфель.

Потенциал роста капитала сильно зависит от состояния мировой экономики, отдельных секторов экономики, срока инвестирования, состава инвестиционного портфеля. Главное отличие этого направления от предыдущих в том, что доходность не гарантирована. За год капитал может вырасти на 50%, но при неблагоприятном стечении обстоятельств портфель может существенно подешеветь.

Для изучения потенциала фондового рынка проще всего работать с ETF на истории за 20-25 лет. За этот период рынок переживает как минимум 1-2 крупных кризиса, так что доходность на истории можно использовать как ориентир.

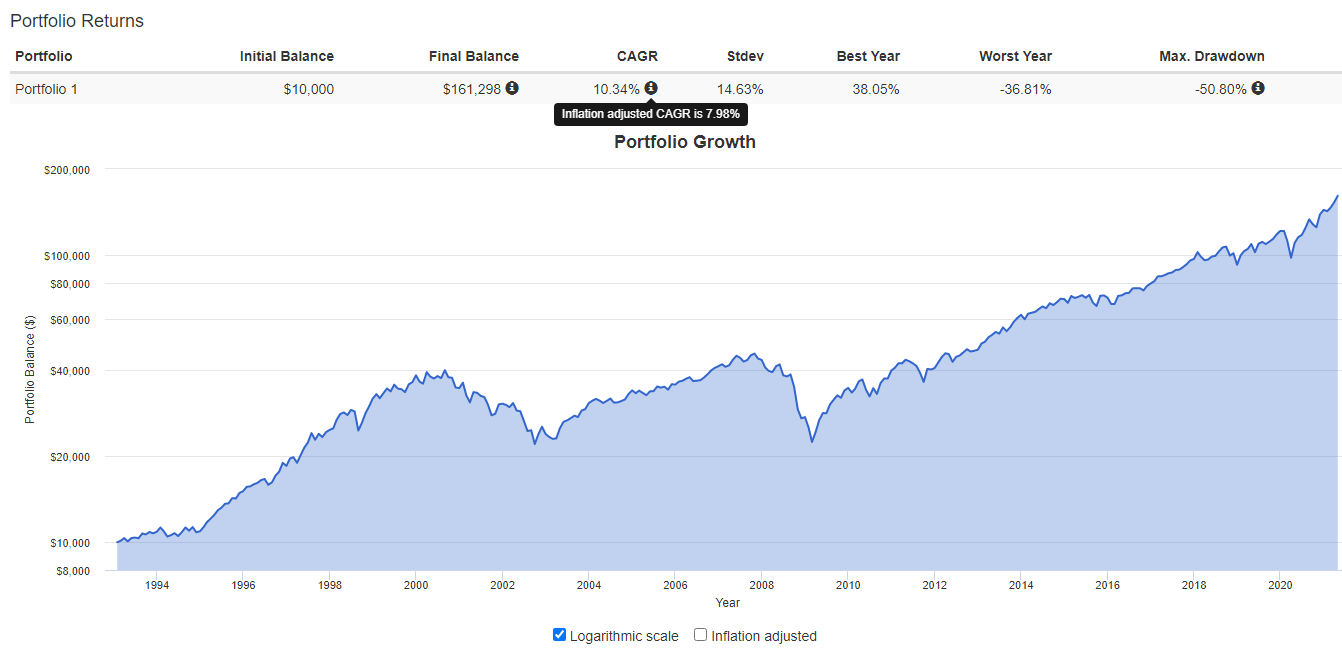

Например, ETF, копирующий S&P 500 (один из самых популярных инвестиционных инструментов), за период с февраля 1993 г. по апрель 2021 г. позволил увеличить капитал в 16+ раз. Этот результат получен с учетом полного реинвестирования дивидендов.

Это дает годовой результат в 10,34% или 7,98% с учетом инфляции. Если говорить о том сколько зарабатывают на инвестициях в месяц, то акции в этом примере дают в среднем 0,665%. При изучении помесячной статистики разброс результатов увеличивается.

Но картина не всегда настолько оптимистичная, если на период инвестирования выпадет 1-2 серьезных кризиса и рынок не успеет восстановиться, то доходность может быть в разы ниже. К тому же не все рынки постоянно растут, нельзя вкладывать деньги наугад во все бумаги подряд.

В этом и заключается основная сложность при работе с акциями – нужен фундаментальный анализ. Более высокая доходность служит наградой за повышенный риск.

Для вложений в акции нужен брокерский счет. Желательно, чтобы брокер не ограничивал клиента 1-2 биржами, а с одного счета давал доступ к тысячам акций и всем крупным площадкам мира. Как пример такой организации торговли можно привести брокера Just2Trade и его единый счет для работы на большинстве рынков планеты.

Регистрация основано 2007 депозит от $100 инвестиции Акции, ПАММ, IPO, ДУ кредитное плечо до 1:20 bonus до 2000$ demo mobile регулятор CySEC, ESMA

Регистрация основано 2007 депозит от $100 инвестиции Акции, ПАММ, IPO, ДУ кредитное плечо до 1:20 bonus до 2000$ demo mobile регулятор CySEC, ESMA

9,9

Обзор Отзывы

Часто задаваемые вопросы

Как найти дивидендные акции?

Если вы хотите найти в сервисе какие акции имеют дивиденды — то напрямую сделать это не получится. Нужно заходить в каждую бумагу и смотреть данные о дивидендных выплатах.

Проще всего использовать дивидендный календарь сторонних сайтов.

Например:

- https://dohod.ru/ik/analytics/dividend

- https://bcs-express.ru/dividednyj-kalendar

- https://open-broker.ru/ru/analytics/

Ищем интересные бумаги с высокими выплатами, а потом переходим в Тинькофф. И совершаем сделку.

Выплата дивидендов

Все дивиденды по акциям, находящихся в вашем портфеле зачисляются на счет. Обычно деньги поступают в течение месяца после дивидендной отсечки. Это правило действует не только для Tinkoff, а для всех брокеров. От иностранных акций и еврооблигаций средства зачисляются в долларах.

Деньги можно сразу же использовать: вывести, потратить или инвестировать.

Налоги с акций и других ценных бумаг

Нужно ли платить налог с прибыли, в том числе и поступающих дивидендов? Сколько и как это сделать?

Налогообложению подлежит вся прибыль полученная инвестором в результате торговли по ставке 13%.

Сюда входит получение дивидендов и продажа ценных бумаг с прибылью (купили за 100 000, продали за 150 тысяч рублей). С 50 000 рублей (чистой прибыли) и будет удержан налог 13% или 6 500.

Отдельно про облигации. С ОФЗ налог не платится совсем (с купонных выплат). С других долговых бумаг — налогообложению подлежит превышение купонного дохода на 5 процентных пункта от ключевой ставки ЦБ. То есть если ставка 8%, а доходность облигации 14%, то налог будет удержан только с 1 процента.

Фондовый брокер, с которым у вас заключен договор (в данном случае БКС) является налоговым агентом. Это значит, что он сам удерживает с вашей прибыли все налоги. И на счет уже поступает сумма, очищенная от 13%.

В конце года брокер определяет итоговую величину налогооблагаемой базы (сумму всех убытков и прибыли) и делает перерасчет. Либо дополнительно удержит налог, либо (если были убыточные операции) вернет излишне удержанную сумму.

Можно ли открыть ИИС в Тинькофф инвестиции?

Нет. Индивидуальный инвестиционный счет можно открыть только обратившись к брокеру напрямую.

Уже можно. )))

Какова минимальная сумма инвестиций?

Размер минимальной суммы ограничен только стоимостью ценных бумаг. Например, одна российская облигация стоит 1 000 рублей. Стоимость большинства российских акций находится в пределах 2-5 тысяч рублей. Но не забываем про минимальную комиссию в 99 рублей. Америка просит за свои бумаги 30-100 баксов (в среднем).

Сколько можно заработать?

Этого никто не знает. Если вы покупаете облигации, то ваша прибыль — это величина купонного дохода. Если же объект инвестиций акции, то разброс может быть от -100% до +20 +30 +50% и выше. Здесь все зависит от купленной бумаги и срока вложений. Гарантию, что цена акции будет расти в будущем и вы 100% получите прибыль никто не дает.

Есть только советы аналитиков. Но… 100% доверять им тоже не стоит.

Почему нельзя покупать акции круглосуточно или время работы биржи

Иногда в платформе можно встретить, особенно в выходные, надпись «Биржа закрыта». Что это значит?

Покупка ценных бумаг в сервисе Тинькофф инвестиции зависит от времени работы мировых бирж. Биржа работает — можно совершать сделки. Биржа закрыта — операции невозможны.

График работы Московской Биржи с понедельника по пятницу. Торги начинаются с 10 часов и заканчиваются в 18-45 по московскому времени.

Америка (NYSE, NASDAQ) торгуется с 17-30 до 24-00 (зимнее время) и с 16-30 — до 23-00 (летнее время). Время указано тоже московское.

Великобритания (LSE) — 10-00 — 17-30 летом и 11-30 — 18-30 — зимой.

Какие комиссии при выводе средств?

Вывод средств с брокерского счета бесплатный. Деньги поступают на карту буквально в течение нескольких минут. Но здесь есть небольшие нюансы. Подать заявку нужно до 17-15 по московскому времени. В противном случае деньги получите только на следующий день. То же самое касается выходных и праздничных дней.

Для примера, у многих брокеров вывод средств может занимать от нескольких часов до 2-х суток. С взиманием комиссии за перевод.

Еще один плюсик, для тех кто не в курсе. Торги на фондовом рынке происходят по принципу Т2+. Это значит, что после продажи бумаги (акций) деньги на брокерский счет поступают через 2 дня. В сервисе Тинькофф такого ограничения нет. После продажи, деньги моментально поступают на брокерский счет. И их сразу же можно вывести.

Куда инвестировать в интернете?

- Изначально нужно найти финансовую компанию или учреждение, которые привлекая инвестиции, повышают капитал пользователей за счет участия в финансовых структурах: торговля на форексе, инвестирование в стартапы, ставки, биржа и прочие…

- Регистрируемся на сайте такой компании и получаем доступ в личный кабинет. В этом кабинете далее Вы будете просматривать информацию по состоянию счета, возможности ввода/вывода средств, а также историю увеличения капитала.

- Вводим средства – делаем инвестицию в определенном размере. Если Вы в первый раз обращаетесь к компании, то изначально проверьте ее работоспособность – пополните капитал на минимальный разрешенный вклад. Чаще всего, такие компании используют большое количество способов пополнения счета. Используйте самый удобный для Вас.

- Инвестиции начинают работать в сферах, на которых с Ваших денег эта финансовая компания планирует заработать. В это время Вы лежите, отдыхаете и не участвуете в зарабатывании денег.

- Проходит определенное время (давайте возьмем месяц) и компания заработала Вам 10% от суммы инвестиций. Половину от заработанных денег финансовое учреждение заберет себе как плату за то, что Вы ничего не делали, но заработали.

- Выводите себе деньги из системы на электронный счет или банковскую карту и радуетесь заработанным деньгам.

- Теперь можно вкладывать и суммы побольше, ведь компания, в которую Вы обратились работает ответственно и выплачивает вложенные деньги и прибыль.

Сколько можно заработать на инвестициях в криптовалюту?

Направление не новое, о крипте в целом и Биткоине в частности знают все инвесторы. Этот актив нельзя рекомендовать как основу инвестпортфеля, невозможно рассматривать как основу инструмент, способный вырасти или упасть за год в 10+ раз. Но под крипту все же рекомендуется выделить часть капитала, это инвестиции в расчете на кратный рост в перспективе.

Прогнозировать будущее крипты практически невозможно. Одни и те же аналитики могут менять точку зрения то обещая криптовалюте светлое будущее, то прогнозируя скорый закат Биткоина, а следом за ним и альткоинов.

Пока что все указывает на то, что криптовалюта останется в жизни человечества. Вопрос заключается лишь в том на каких ценовых уровнях завершатся «американские горки» и волатильность снизится.

Что касается потенциала роста, то Биткоин, Эфир и другие монеты уже доказывали, что даже с рекордных уровней способны вырасти в 2-3 раза. Это максимально рисковое направление, но месячный профит может превысить 100%, правда, за тот же срок можно потерять 80-90% от инвестиций.