Непредвиденные ситуации с пластиковой картой

Основания для отказа этого могут быть самые разные:

- Блокировка пластиковой карточки. Банк мог заморозить счёт, не предупредив клиента. Поэтому онлайн-заказ сделать и оплатить невозможно. Нужно узнать причину блокировки, и разобраться с банком. Это сделать очень просто, потому что горячая линия Сбербанка работает круглосуточно. Оператор рассмотрит ситуацию и озвучит причину блокировки. Для того чтобы восстановить карту, потребуется ряд действий со стороны клиента. Нужно оформить письменное заявление, подать его на рассмотрение, и ждать ответа. Иногда это занимает несколько недель.

- Несоответствие карточки. Не каждой картой можно оплатить покупку в интернете. Виной может быть выбранная платёжная система. Например, большинство магазинов предпочитает пластик от VISA. Если клиент, например, имеет MASTERCARD, то покупку совершить не удастся. В некоторых странах возможен расчёт только теми картами, которые выпущены на их территории. Карточки Сбербанка там будут просто недействительны. Виноват в такой ситуации не банк, а клиент. При подаче заявления нужно уточнять у работника банка все доступные опции пластиковой карточки. Особенно, если она нужна для интернет-платежей. Выход только один, открыть новую карту, которая подойдёт для целей клиента.

- Сбой по техническим причинам. Банковская система компьютеризирована, поэтому исключить возможность сбоя нельзя. Также может возникнуть техническая ошибка. Здесь виноватых нет. Потому что ситуация не зависит ни от банка, ни от клиента. Если на карте достаточно средств, специалисты рекомендуют повторить платёж через некоторое время.

Сбербанк может изъять карту клиента, если поступает такой запрос от системы. Например, если карта не продлена, или подозревается в проведении мошеннических операций. Отдав карту банкомату, клиент может её больше не увидеть. Придётся переоформлять пластик. Денежный счёт в этот период остаётся без изменений. После получения новой карточки, доступ к счёту восстановится.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно. Оформление можно провести в любом отделении Сбербанка

Функции банка-эмитента

Если речь идет именно о банковских картах, то основная функция эмитента заключается в проведении транзакций, — чтобы клиент мог оплачивать покупки и пользоваться услугами в безналичной форме. За движение средств при транзакции отвечают, как правило, два банка — эмитент и банк-эквайер.

Банк-эквайер — кредитная организация, обслуживающий точки приема с банковскими картами. К примеру, пользователь снимает деньги с карты Альфа-Банка через банкомат Сбербанка. В данном случае эмитентом является Альфа-Банк, а эквайером — Сбербанк.

Эта же схема используется в самом обычном супермаркете. Один банк оказывает услуги по обслуживанию платежных терминалов, а с карт другого банка покупатели совершают в магазинах покупки. Нередко эквайером и эмитентом выступает одна и та же кредитная организация. С крупнейшими банками России именно такая тенденция и прослеживается.

Если клиент снимает деньги с карты Альфа-Банка через банкомат Альфа-Банка, то данная кредитная выступает и эмитентом и эквайером одновременно. Некоторые организации оказывают только услуги эквайринга, без эмитирования банковских карт.

Как совершается транзакция

Когда держатель карты расплачивается на кассе в магазине, он может и не подозревать, какие сложные процессы проходят за эти несколько секунд. Пока покупатель стоит на кассе магазине, банк-эквайер посылает запрос в банк-эмитент на предмет получения разрешения совершить операцию.

Данный запрос направляется не напрямую в кредитную организацию, а в процессинговый центр. Это что-то подобное техническому отделу, через который проходят все операции в банке. У крупных кредитных организаций свои собственные процессинговые центры. банки поменьше вынуждены пользоваться посредническими услугами. Далее:

- Процессинговый центр направляет запрос к эмитенту.

- Эмитент рассматривает запрос и пересылает одобрение процессинговому центру.

- Операции присваивается код авторизации.

- Процессинговый центр положительно отвечает на запрос банка-эквайера.

- Деньги списываются с карточного счета и поступают на счет банка, обслуживающего торговую точку.

И все эти процессы проходят за считанные секунды. Если происходит какой-либо сбой, или банк-эмитент отвечает на запрос отказом, платеж по карте не проходит. Как видно, ключевую в этой цепочки играет непосредственно банк-эмитент.

БИН Российских банков

Далее представлены банковские идентификационные номера наиболее востребованных финансовых организаций России и некоторых электронных платежных систем.

|

Эмитент |

БИН |

|

Сбербанк |

4276, 67758, 63900, 4279, 54693 |

|

Альфа-Банк |

521178, 548673, 45841 |

|

Тинькофф ТКС |

521324, 43773 |

|

ВТБ24 |

427229, 46223 |

|

Русский Стандарт |

513691, 51009, 510047 |

|

Банк Связной ( банк прекратил свою работу, см. Что делать с картой?) |

531687 |

|

ПромсвязьБанк |

447817, 476208, 476206 |

|

Аванград |

522223, 521178, 403898 |

|

Ренессанс-Кредит |

520905 |

|

Яндекс.Деньги |

518901 |

|

Карта Киви |

469395 |

|

Кукуруза |

525477 |

Карта с номером 4890 — карта какого банка?

Номер 5469 — карта какого банка?

Функции банка-эмитента

Банк-эмитент выполняет обычные функции для любого банковского учреждения:

- Открытие и закрытие счетов, различные действия с ними, например, к одному счету может быть привязано несколько карт;

- Предоставление информации о счетах, движении денег на них, операции с ними;

- Контакты с другими банками – перечисление денег, снятие денег в терминалах, пополнение счетов сотовой связи, оплата коммунальных услуг и прочее;

- Выпуск карт и подтверждение обеспеченности деньгами карты, то есть в момент оплаты товара банк соглашается с тем, чтобы со счета перечислить часть денег той организации, магазину, банку, с которыми расплачивается владелец;

- Защита счетов и карточек, например, установка ограничения на количество вводов пин-кода и так далее.

Таким образом, банк-эмитент отличается от других подобных организаций только тем, что выпустил карту и предоставил человеку возможность пользоваться ею. Во всем остальном он оказывает те же услуги, что и другие банковские организации.

Банк-эмитент – что это значит?

Банки-эмитенты – это учреждения, которые проводят выпуск в обращение денежных средств (монет и банкнот), ценных бумаг.

При этом право на эмиссию денег принадлежит Центральному Банку РФ, ценные бумаги – акции, облигации, могут выпускать центральные и коммерческие банковские компании.

Также банки-эмитенты инициируют выпуск платежных пластиковых карт и документов строгой отчетности, используемых для расчетно-платежных операций – чеков, векселей.

Эти виды ценных бумаг выпускают государственные, коммерческие или же национальные финансовые институты. Аккредитив относят к этой же категории – банк-эмитент по поручению клиента проводит расчеты либо передает эту функцию третьей стороне.

Рассмотрим основные понятия на примерах:

Что такое эмитент банковской карты

Эмитент карты – это банк, который выпустил данную пластиковую карточку (дебетовую, кредитную, предоплаченную). На пластике всегда указан банк, которому она принадлежит, контактные данные и персональные реквизиты владельца.

Держатель при этом является исключительно пользователем, пластик – собственность эмитента. Например, эмитент карты Сбербанка – Сбербанк, он же владеет пластиком и имеет право изъять ее либо приостановить обслуживание.

Конвертация через эмитента карты означает, что при валютном расчете перевод денежных единиц из одной валюты в другую проводит банковское учреждение, выпустившее пластик.

Расчетный счет банка эмитента

Это номер счета финансового учреждения, производившего выпуск (эмиссию). Предмет эмиссии значения не имеет, это может быть чек, карточка, облигация.

Если эмитент не является банком, речь идет о банковских реквизитах компании-эмитента. Например, расчетный счет коммерческой организации, выпустившей облигации.

Что такое эмитент

Многие полагают, что, имея в бумажнике карту Сбербанка, они и являются ее обладателями. Формально это так, но на деле – они являются лишь владельцами счета в банке, а фактический собственник карты при этом – эмитент Сбербанка. Таким образом, эмитент – это учреждение кредитной организации, которое занимается выпуском и обслуживанием пластиковых карт.

Функции эмитента:

- выпускает карты и осуществляет их выдачу клиентам;

- идентификация пользователя;

- списание денег со счета, то есть самостоятельная оплата покупки;

- предоставление гарантии безопасности для держателя карты. В случае потери или кражи, пользователь обращается в кредитную организацию, и эмитент блокирует карту;

- предоставление расчетных документов (электронные и бумажные чеки);

- собирает информацию, финансовую историю клиента, чтобы обезопасить себя от мошенников.

В определенных ситуациях эмитент может потребовать от клиента вернуть банковскую карту. Например, в случае, если истек ее срок годности или есть подозрение, что с картой совершаются мошеннические действия. В последнем случае ее просто может заблокировать банкомат. Однако деньги клиента на счете сохраняются, после разрешения всех спорных вопросов он снова получит свою карту.

Договор с банком-эквайером

Кроме стандартных данных и общих условий соглашения в договоре с банком-эквайрером должны быть прописаны обязанности поставщика услуг. Это порядок выдачи, монтажа и настройки необходимого оборудования, наличие постоянной техподдержки, на случай возникновения проблем, и условия гарантийного обслуживания.

В содержании договора отражается плата за предоставление услуги, размер комиссии по каждой операции, стоимость платежного терминала или сумма аренды за его использование. В зависимости от ситуации и индивидуальных особенностей банка, в документе могут указываться и другие данные.

Отклонена сама карта

Это более серьезная проблема, в отличие от сбоев программы, принимающих оплату на сайте. Для ее решения недостаточно дождаться утра или повторно ввести реквизиты пластика. Нужно найти причину, из-за которой ваша карта была отклонена банком-эмитентом. Рассмотрим проблемы с кредиткой и способы их решения.

Карта заблокирована

В целях безопасности банки иногда блокируют счета пользователей. Обычно это происходит при сомнительных транзакциях. Например, вы хотели совершить операцию за границей, но не предупредили об этом банк. Есть шанс, что такая транзакция покажется эмитенту сомнительной и пластик заблокируют до выяснения причин.

Чтобы избежать случайной блокировки из-за нахождения за границей, уведомите банк о своих передвижениях. Это можно сделать по телефону или в офисе организации. Банк попросит перечислить все страны, где вы планируете расплачиваться карточкой, и даты нахождения за границей.

Если все же карточку заблокировали, вы можете связаться с представителем эмитента по телефону или через приложение, чтобы решить вопрос до приезда в Россию.

Не менее распространенная причина — подозрения в мошенничестве. Банки часто воспринимают операции в интернете как мошеннические действия и блокируют транзакцию, а заодно и карточку. Обычно специалист связывается с владельцем для уточнения информации об отклоненном платеже.

Судебные приставы тоже могут заблокировать карточку и списать с нее имеющиеся финансовые средства. Разблокировать счет можно, внеся на него необходимую сумму денег. Блокировка осуществляется по решению суда.

Закончился срок действия

Если у кредитки истек срок действия, платеж не пройдет в любом случае. Однако иногда операции отклоняют, даже если срок действия еще не подошел к концу. Причины могут быть связаны с холдированием средств на карте:

Учитывая эти особенности, рекомендуем использовать отдельную карточку для оплаты в интернете.

Как правильно ввести данные на зарубежных сайтах для совершения покупок

Описание

На самом деле все очень просто: Billing Address или платежный адрес – это термин, который позаимствован у иностранных банков и обозначает он адрес прописки клиента, держателя карты.

Но есть одно неоспоримое «НО». Данная система актуальна только для банковской системы США. В российском законодательстве такого термина попросту не существует, поэтому его не используют банки. Но при покупке в иностранных магазинах его все же требуют. И что с этим делать, расскажем ниже.

Условия

Американцами разработана специальная система, которая называется Address Verfication Service (AVS). Данный сервер производит автоматическую сверку платежного адреса с адресом владельца банковской карты. И если данные совпадают, транзакция считается успешной. Но работает данная система только в США.

Поэтому для того, чтобы осуществить транзакцию с российской карты у мерчанта есть несколько вариантов:

- осуществить продажу, даже при невозможности проверить платежный адрес;

- предпринять ряд действий для проведения неавтоматической проверки платежного адреса.

Если вышеуказанные действия не предпринимаются, транзакция будет автоматически отклонена, то есть покупку совершить невозможно.

Как узнать платежный адрес кредитки

Как уже было сказано выше, платежный адрес кредитки – это адрес проживания, регистрации владельца карты. При осуществлении проверки системой AVS введенный адрес должен совпадать с тем, который прописан в анкете при получении карты в банке.

Однако для российских покупателей осуществить такую проверку не представляется возможным.

Поэтому теоретически ввести адрес можно любой, даже вымышленный, и транзакция будет пропущена. Но все же следует вводить правильный адрес держателя кредитной карты, так как возможны дополнительные ручные проверки.

Как заполнить

Обратите внимание, что при заполнении формы на покупку товара в зарубежном магазине необходимо использовать латинские буквы. Чтобы грамотно заполнить платежный адрес необходимо ввести его в такой последовательности: название улицы, номер дома, корпус, квартира. Например, Billing Address: , 85-28

Например, Billing Address: , 85-28.

Стоит понимать, что, так как сверку произвести невозможно, то заполнение данной строки является обычной формальностью. Даже внеся вымышленный адрес, программа транзакцию пропустит, та как у российских карт нет привязки к специальному серверу AVS.

Банк-эмитент – что это такое в широком смысле

Банк-эмитент, эмиссионный банк – это финансово-кредитное учреждение, выпускающее ценные бумаги, документы, денежные эквиваленты (монеты, ассигнации), пластиковые карты.

Продукты эмиссии делятся на 3 категории:

| Категории | Что входит | Кто может стать эмитентом |

| Денежная | Монеты, казначейские билеты (бумажные деньги) | Главный государственный банк страны. В России – ЦБ РФ |

| Ценные бумаги | Облигации, акции, чеки и другие документы, подтверждающие имущественные права | Коммерческие, частные банки, получившие лицензию Центробанка. |

| Пластиковые карты | Дебетовые, кредитные, предоплаченные |

Главным эмиссионным регулятором в России является Центробанк. Каждый вновь создаваемый эмитент банк обязан получить лицензию Центробанка, ведущего единый реестр эмитентов. Исключение из реестра запрещает финансовому учреждению продолжать эмиссионную деятельность.

Что такое банк-эмитент банковской карты

Банк, организация, компания, выпускающая пластиковые карты, называется ее эмитентом.

Карты бывают:

- Дебетовые, привязанные к накопительному счету клиента. Пользователь сам переводит на нее деньги.

- Кредитные. Эмитент выдает клиенту восполняемый кредит на счет банковской карты.

- Предоплаченные. Это вид дебетовых карт с заранее помещенной на их счетах ограниченной суммой денег. Предоплаченные карты выпускают не только банки, но и микрофинансовые организации, магазины, автозаправочные станции, косметические салоны и т.п. Они бывают одноразовыми или восполняемыми. Примером prepaid card служат подарочные карточки, выпускаемые торговыми сетями и сервисами.

Эмитент карты является ее владельцем. Он несет за нее ответственность до конца срока ее использования. Эмитент гарантирует исполнение финансовых обязательств, возложенных на пластик. Получатель является ее держателем, но не владельцем.

Расчетный счет банка эмитента

У каждого финансово-кредитного учреждения имеется номер расчетного счета. Он служит платежным адресом в финансовом пространстве. Расчетный счет является неотъемлемой частью банковских реквизитов. Его указывают при переводе денег данному банку. Когда эмитент отправляет средства, он указывает расчетный счет получателя.

Банк-эмитент указывает платежный адрес на документах, которые выпустил. Если эмитентом является коммерческая организация, то указывают банковский расчетный счет данной компании.

Полезные советы

Сбербанк выпускает целый ряд пластиковых карт, каждая из которых используется для определённых целей. Задача клиента выбрать лучшую.

Источники

- https://financc.ru/finansy/bank-emitent-chto-eto.html

- https://brobank.ru/emitent-karty/

- https://FinZav.ru/finansi/chto-takoe-bank-emitent

- https://iisofz.ru/obligacii/bank-emitent-karty

- https://spravochnick.ru/bankovskoe_delo/emissionnyy_bank/

- https://mnogo-kreditov.ru/bankovskie-karty/bank-emitent-chto-eto-takoe.html

- https://zen.yandex.ru/media/lid_gid/emitent-bankovskih-kart-sberbanka-chto-eto-takoe-kakie-funkcii-vypolniaet-5d64dc679c944600ac5c0afa

Обязанности у банка, эмитирующего карты

Эмитент выполняет множество функций, которые у него появляются в следствие соблюдения действующего законодательства и предписаний Центробанка.

Мы выделим несколько из них, которые актуальны для наших читателей:

- Непосредственно выпуск карточки. Пластик может быть именной или не именной. Банк должен открыть счет, определить реквизиты, привязать карту к вашему счету, наделить её всеми необходимыми характеристиками, чтобы она могла быть использована как платежное средство.

- Идентификация карты. Для того, чтобы вы могли расплачиваться карточкой в магазинах, магазин проводит вашу авторизацию. Это делается через платежный терминал, который посылает эмиссионному банку запрос о том, провести транзакцию или нет. Банк может ее одобрить или отклонить, например, если у вас на счету недостаточно денег.

- Списание денег со счета. Это гораздо быстрее и удобнее, чем оплата при помощи наличных.

- Предоставление гаранта безопасности по сделкам, совершаемым при помощи карточки. В том случае, если карта была утеряна, и ею воспользовались мошенники, вы можете доказать свою невиновность, и не оплачивать возникшие долги.

- Ведение отчетности. Вы можете в любой момент запросить выписку по своему счету, чтобы отследить состояние денежного счета, посмотреть свой бюджет, определить основные статьи расходов и т.д.

- Консультирование клиентов. При любой сложной ситуации вы можете получить консультацию сотрудника банка без непосредственного посещения офиса. Сделать это можно через онлайн-сервисы или по телефону горячей линии.

Рассмотрим, например, оплату по карточке в магазине. Вам не нужно брать с собой наличные, все действия можно выполнить по пластику. А если у вас современный смартфон, то даже и карта не нужна, можно оплачивать покупки при помощи сервисов бесконтактных платежей.

Используется упрощенная идентификация – ваше ФИО на карте, подпись на обратной стороне. Для подтверждения операций вводится пин-код, либо одноразовый пароль, который приходит вам на телефон в виде смс при онлайн-шопинге.

Банк также выполняет и другие опции – следит за вашими операциями, блокирует счет, если они кажутся подозрительными, не дает мошенникам воспользоваться вашими деньгами, если неправильно вводится пин-код. Осуществляет списания в автоматическом режиме, если настроен автоплатеж, работает с судебными постановлениями и т.д.

Как видите, эмиссионный банк действительно выполняет очень много функций, у него есть права и обязанности, которые контролируются регулятором нашей страны. Они не всегда очевидны, и чтобы с ними разобраться, надо прочесть свой договор с банком.

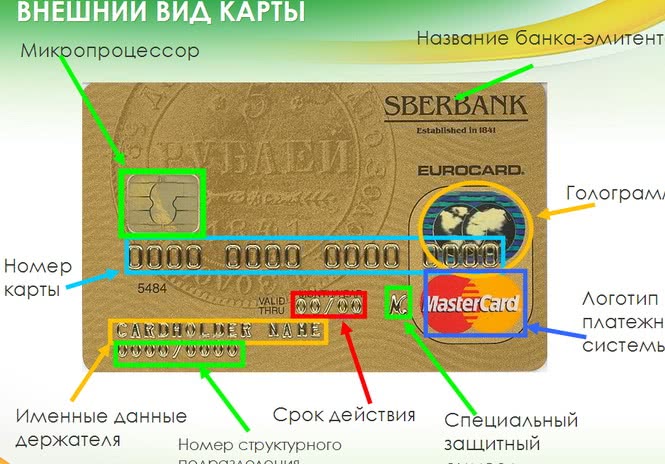

Расшифровка номера карты Сбербанка

Номер банковской карты содержит в себе определенную информацию, при помощи которой можно узнать о платежной системе, а также об организации, которая выдала личную банковскую карту.

Первая цифра на лицевой стороне карты обозначает принадлежность к определенной системе платежей. Оставшиеся цифры — это генерированный номер банковской организации, которая выдает карту. Первые 6 цифр на карте часто называют банковским идентификатором.

7 и 8 цифры номера говорят о существующей программе банковской организации, которая выпустила карту. Сам номер карты определяют цифры с 9 по 15. Формирование цифр проходит по специальному алгоритму.

Заканчивается номер индивидуальной банковской карты цифрой, которое является результатом математических вычислений, предусмотренных формулой, которая содержит все числа, входящие в основной номер банковской карты. Таким образом, зная номер клиентской пластиковой карты, можно получить информацию о банке, а также основной платежной системе.

Способы погашения задолженности

После того как клиент совершил траты по кредитной карте, со следующего месяца в расчетный период, ему необходимо внести на карту минимальный платеж. Размер такого платежа обычно состоит из 5-10% от суммы, начисленных процентов, комиссий и др. плат.

Заемщику предоставляется возможность бесплатного пользования кредитными средствами в течение льготного периода.

В каждом банке он установлен на срок 50-200 дней. Погасив задолженность в беспроцентный период, клиент не будет переплачивать проценты.

Вернуть деньги на кредитную карту, клиент может, выбрав один из нижеприведенных вариантов:

- с любой карты, выпущенной одним из банков РФ;

- через кассу банка;

- через терминал;

- в банкомате.

Карта также может пополняться при помощи Qiwi, WebMoney, Яндекс.Деньги. Но при переводе денег на карту следует помнить о комиссионных вознаграждениях, которые взимает посредник.

ТОП-10 лучших банков-эквайеров в России

| Банк | Стоимость/аренда терминала для торгового эквайринга | Комиссия по торговому эквайрингу |

| Тинькофф | стоимость — 18, 5 тыс. р. и 19,5 тыс. р. | от 1,59 до 2,69% |

| Точка | от 12 до 20 тыс. р./от 1,2 до 2 тыс. в мес. | от 1,4 до 2,5% |

| Модульбанк | от 14,2 до 29,3 тыс. р./от 1,7 до 2,2 тыс. р. | от 1% до 2,3% |

| Сбербанк | аренда — от 1,5 до 3 тыс. р. в мес. | до 2,5% |

| ЛОКО-Банк | бесплатно | от 1,5 до 2% |

| СКБ-банк (ДелоБанк) | 1700 р./мес. или 17000 р. разово | от 1,7 до 2% |

| Веста Банк | бесплатно | от 1,7% |

| УБРиР | бесплатно | от 1,8 до 2,5% |

| Открытие | аренда — до 1200 р. в мес. | от 1,99 до 2,29% |

| Промсвязьбанк | стоимость — от 0 до 16 тыс. р. | от 1,19 до 1,89% |

Эквайер тоже платит проценты эмитенту (если это разные организации), поэтому в отдельных банках комиссия за эквайринг может быть довольно высокой.

Комментарии: 16

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Анатолий Дарчиев

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга

-

Михаил 17.06.2021 в 23:51 Здравствуйте я не могу добавить карту киви в Play оплачивать через телефон пишет обратится к вам чтобы вы проверили карту Ответить ↓ Ольга Пихоцкая 18.06.2021 в 00:20

Михаил, здравствуйте. Обратитесь в службу поддержки банка, выпустившего карту, по номеру телефона, указанному на ее обратной стороне.

Ответить ↓

Кунзада 30.03.2021 в 17:31

Здравствуйте, я попала в мошенничеству и потеряла 8000тыс сомов. Не только я одна нас около 50 человек . И нас обманул один и тот же человек. У нас есть фото паспорта и реквизиты его банковских карт (MasterCard). Мы обратились в этот банк и нам ответили что бы мы к вам обратились. Можно вернуть деньги? Эсли да то как? У нас есть все доказательства.

Ответить ↓

Ольга Пихоцкая 30.03.2021 в 17:37

Кунзада, добрый день. Вам необходимо обращаться в банк, который выпустил вашу карту (такой банк и называется эмитентом), с которой вы переводили деньги мошеннику. Также нужно обратиться в правоохранительные органы с заявлением. Сервис Бробанк.ру не является банком и не осуществляет эмиссию платежных карт.

Ответить ↓

Тамара 13.03.2021 в 22:04

Вопрос: Поступило 500 руб с формулировкой Написано — «Банковская карта, эмитированная самим банком». Чтобы от моего имени не отправили никуда эти деньги я установила запрет на оплату со счета телефона. Но это все ерунда. Если мошенники операторы МТС, то они разблокируют счет. Что нужно делать в подобных случаях?

Ответить ↓

Анна Попович 14.03.2021 в 21:55

Уважаемая Тамара, не вполне понятен ваш вопрос, если вы подозреваете, что сотрудниками МТС осуществляются какие-либо мошеннические действия в отношении вас, то обратитесь в клиентскую поддержку. Чтобы не переживать о списании средств — откажитесь от , оператор задаст вам пару вопросов, подтверждающих ваши персональные данные, а затем поможет подключить опцию “Запрета возврата части аванса”.

Ответить ↓

Алексей 01.03.2021 в 18:12

Дмитрий вы обратились в «эмитент» как если бы сказали у меня сел аккумулятор налейте мне 12 вольт пол ведра )))))

Ответить ↓

ДМИТРИЙ 02.02.2021 в 19:12

ДОБРЫЙ ДЕНЬ!ПОДСКАЖИТЕ! СИТУАЦИЯ СЛЕДУЮЩАЯ.ЗАКАЗЫВАЛИ НА ДЕКОТЛОНЕ ТОВАР. НО НЕ ПОЛУЧИЛИ. ЕГО В ДЕКОТЛОН ВЕРНУЛИ. МЕНЕДЖЕР ПИШЕТ ЧТО ДЕНЕЖНЫЕ СРЕДСТВА БЫЛИ ВОЗВРАЩЕНЫ ЕЩЕ 28,01,2021 НО МНЕ НА КАРТУ ТАК И НЕ ПРИШЛИ.ПОСОВЕТОВАЛ ОБРАТИТСЯ К ВАМ В ЭМИТЕНТ.

Ответить ↓

Анна Попович 03.02.2021 в 22:59

Уважаемый Дмитрий, «эмитент» — это банк, выпустивший карту. Обратитесь к специалисту вашего банка и уточните статус платежа.

Ответить ↓

Александр 18.01.2021 в 17:15

Добрый день! Перевели деньги с АлиЭкспресс на эмитент банк на моё имя. Как я их могу забрать?

Ответить ↓

Анна Попович 18.01.2021 в 18:11

Уважаемый Александр, уточните название банка, пожалуйста.

Ответить ↓Надежда 02.04.2021 в 18:50

Добрый день! Случайно с кары сбербанка отправила сумму (5т руб) на несуществующий счет банка Открытие,как вернуть деньги?

Ответить ↓Ольга Пихоцкая 02.04.2021 в 21:28

Надежда, добрый день. Обратитесь, пожалуйста, в службу поддержки Сбербанка по номеру 900 или сообщите о проблеме оператору в чате мобильного или Интернет-банка.

Ответить ↓

Дима 10.12.2020 в 15:39

Почему не проходит скарты збер-банк пополнение дипозита азино777 пожалуйста напишите мне на почту.

Ответить ↓

Елена Горнова 01.03.2020 в 22:05

в сроки,установленные правилами платежных систем, не получил деньги за неиспользованные электронные билеты №70056989078703,кассовый чек. возврат прихода №34 смена №111 от 11.12.19 на сумму 3623,76 и электронный билет №7025698116750,кассовый чек .возврат прихода № 612,смена 140 от24.12.19 на сумму 2342,8

Ответить ↓

Анна Попович 03.03.2020 в 14:48

Уважаемая Елена, пожалуйста, уточните ваш вопрос.

Ответить ↓

Функция банка-эмитента

Нужно отметить, что функции банка-эмитента в определенной мере отличаются от функций эмитентов других типов активов. Банк имеет все права и обязанности эмитента, как и остальные организации. Он выпускает активы точно так же, как и компании – это могут быть акции, сберегательные/депозитные сертификаты, облигации и т.д.

Но у банка есть еще и право выпускать в обращение денежную массу (только у банка первого уровня, коим является Центральный Банк) и банковские платежные карты (тут речь идет о банках второго уровня – всех коммерческих, сберегательных структурах).

Если простыми словами, то банк-эмитент представляет собой финансовую организацию, выпускающую в обращение не только ценные бумаги и денежные знаки, но и активы, которые используются для проведения платежей/расчетов.

Функции банка в работе с платежными картами:

Функции банка в работе с платежными картами:

- Выпуск карт – эмиссия.

- Выдача карт своим клиентам.

- Выполнение авторизации карт при оплате, снятии наличных денег, принятие/отклонение запросов про возможность совершить операцию.

- Обеспечение безопасности выданных карт.

- Списание денег со счета клиента по его указанию.

- Предоставление отчетов держателям карт – по требованию выписок про движение средств на счету, привязанном к карте.

- Выдача всех данных касательно держателя другим кредитным учреждениям – в соответствии с нормами законодательства.

- Сотрудничество, взаимодействие с клиентами, анализ жалоб/запросов.